Na última semana, o ativo TRAD3 destacou-se de forma impressionante no mercado financeiro, registrando uma valorização de 42,59%. Para aqueles que seguiram nossas indicações na valorização de TRAD3, os ganhos foram substanciais, evidenciando o potencial de retorno que o ativo oferece. Essa performance ressalta a importância de monitorar de perto as movimentações do mercado e as oportunidades que podem surgir em ativos promissores como TRAD3.

Caro Leitor

O Ibovespa, principal índice da bolsa de valores brasileira, encerrou o pregão em 134.881 pontos, sinalizando uma tendência de recuperação que pode alcançar 137 mil pontos até o final de 2024. Isso levanta a questão sobre a necessidade de aumentar a Selic. Embora o aumento da Selic possa ter efeitos negativos, como a redução do crescimento econômico a curto prazo devido ao encarecimento do crédito para empresas e famílias e o aumento do custo da dívida pública, é uma decisão complexa. É crucial equilibrar o controle da inflação com a manutenção da atividade econômica. Neste contexto, elevar a Selic pode ser mais benéfico se as expectativas de inflação estiverem desancoradas e houver risco de perda de credibilidade no controle dos preços no Brasil. A previsão é que a Selic atinja 11,75% ao final de 2024.

Nos Estados Unidos, a próxima reunião do Federal Reserve (Fed) está gerando grande expectativa devido à incerteza em torno de suas ações futuras. As probabilidades de um corte na taxa de juros de 50 pontos-base oscilaram significativamente, refletindo a divergência de expectativas entre os investidores. Esta incerteza é notável porque, geralmente, os investidores já teriam formado um consenso sobre as expectativas em relação ao Fed. Desta vez, porém, o cenário está mais incerto.

A volatilidade nas expectativas sobre as taxas de juros impacta diretamente os mercados. Aumentos nas expectativas de cortes significativos nas taxas de juros contribuíram para um impulso positivo nas ações. Setores sensíveis às taxas de juros, como pequenas empresas e bancos regionais, tiveram desempenho notável. O índice Russell 2000 subiu 2,5%, enquanto o Nasdaq Regional Banking ganhou 2,7%. Empresas menores e bancos regionais, expostos a taxas de financiamento de curto prazo, se beneficiariam de uma redução nas taxas de juros. Além disso, o ouro, visto como proteção contra inflação e instabilidade econômica, subiu 1,2%, atingindo um novo máximo histórico, refletindo a busca por ativos seguros em meio à incerteza.

Globalmente, o mercado está em um ponto crucial, e a decisão do Fed poderá ter um impacto significativo nos preços dos ativos e na economia mundial.

Na China, a estratégia de Xi Jinping para revitalizar a economia, focando na produção e exportação, está gerando efeitos colaterais globais, como a compressão das margens de empresas em diversos países e o temor de uma nova guerra comercial. Este movimento visa reverter a estagnação do crescimento econômico chinês, enfrentando desafios como a desaceleração do consumo interno e uma crise no setor imobiliário. No entanto, ao aumentar a oferta de produtos de baixo custo no mercado internacional, a China pode alimentar tensões com outras potências econômicas, que veem isso como uma ameaça às suas indústrias locais. Este cenário destaca a complexidade dos desafios econômicos e políticos que a China enfrenta ao tentar equilibrar crescimento com estabilidade e relações comerciais.

No Brasil, a credibilidade do Banco Central voltou à pauta. A política monetária deve ser baseada em dados sólidos, sem interferências ideológicas ou políticas de curto prazo. A confiança nos formuladores de política monetária é essencial para a estabilidade econômica, influenciando as expectativas de mercado, investidores e sociedade. Comparações entre Gabriel Galípolo e Alexandre Tombini, e o período do governo Dilma Rousseff, são inevitáveis. Naquela época, a reversão da política monetária em 2012 foi criticada, pois ocorreu em um momento de transição econômica. A subida da Selic gerou desconfiança sobre a capacidade do Banco Central de manter uma política coerente e de longo prazo, agravando as dificuldades econômicas do país. É esperado que o novo banqueiro central do Brasil adote uma postura de humildade, mantendo a meta de inflação como prioridade.

As seleções semanais de operações “swing trade” da QWERTYING em 2024 tiveram desempenho inferior ao Ibovespa. Na semana de 06/09 a 13/09, o Ibovespa subiu 0,23%. Das cinco ações sugeridas, quatro subiram (TRAD3 42,59%, STOC31 6,46%, CASH3 4,55%, PRIO3 1,95%) e uma caiu (RRRP3 -3,83%), resultando em um saldo líquido positivo de 9,78%, superando o desempenho do Ibovespa.

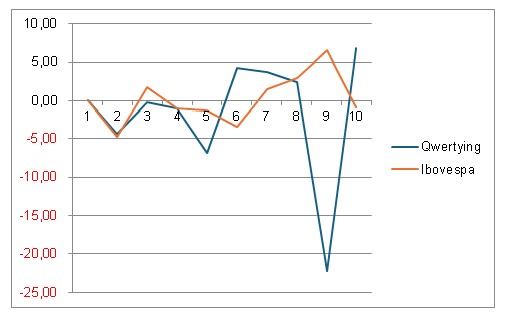

Arte Gráfica – jan24 a set24

Desempenho do Ibovespa em 2024: Desafios e Oportunidades

Em 2024, o Ibovespa tem andado de lado e tirando o humor dos investidores, mas ainda apresenta um desempenho ruim em comparação com outras bolsas globais, registrando uma alta de 0,29% no ano. Esse resultado é atribuído a desafios fiscais locais e à falta de entusiasmo com o início do ciclo de corte de juros, tanto no Brasil quanto nos Estados Unidos. A equipe da QWERTYING está comprometida em identificar tendências de preço dos ativos de risco, apesar dos desafios, especialmente diante dos conflitos geopolíticos e da recente tragédia humanitária causada pelas enchentes no Rio Grande do Sul. Esses eventos impactam significativamente os ativos de risco, potencialmente resultando na retirada de capital estrangeiro em busca de proteção.

Estamos monitorando de perto os impactos da redução nos rendimentos dos Treasuries, que até agora têm sido desfavoráveis, enquanto a curva de juros continua a se inclinar para cima. Este artigo é particularmente relevante para investidores interessados em oportunidades na Bovespa. Através da análise semanal das “Escolhas da equipe QWERTYING”, oferecemos uma visão abrangente das ações com desempenho positivo e negativo desde janeiro de 2020, em uma carteira composta por quarenta empresas acompanhadas, fornecendo uma base sólida para suas decisões de investimento.

Perspectiva Otimista e Desafios Recentes

Mantivemos uma perspectiva otimista em relação aos ativos brasileiros, assumindo riscos substanciais. Com o índice Ibovespa fixado em 134 mil pontos, os investidores que seguiram nossas orientações proporcionaram ganhos significativos no ciclo de 2023, especialmente em operações “Swing Trade” com duração de cinco dias. No entanto, em 2024, nossos resultados apresentam um acumulado de -27,32%. Nas últimas semanas, arriscamos muito na escolha dos ativos e sofremos com a reversão no nosso acumulado, ante um acumulado Ibovespa positivo de 1,18%. A nossa equipe tem o desafio de virar esse jogo, quem viver verá.

Análise Detalhada de Cinco Ações com Potencial de Compra na Bovespa

Neste artigo, realizaremos uma análise aprofundada de cinco ações atualmente listadas na Bovespa, destacando a tendência de desvalorização que pode atrair investidores em busca de oportunidades em empresas com potencial de recuperação. Avaliaremos o desempenho de cada empresa em diferentes períodos, calculando a média mensal de perda de valor nominal investido.

1. Stone (STOC31)

A Stone, uma fintech brasileira, tem passado por uma reforma na gestão e está expandindo sua plataforma de banking. Nos últimos sete meses, a ação sofreu uma desvalorização de 21%, resultando em uma média mensal de 3,0%. Apesar da penalização recente, a ação está subvalorizada, oferecendo uma oportunidade de compra com a esperada queda dos juros, que pode favorecer a recuperação da empresa.

2. Assaí (ASAI3)

A Sendas Distribuidora, operando como Assaí, registrou uma desvalorização de 50% nos últimos dezenove meses, resultando em uma média mensal de queda de 2,6%. A companhia opera no Brasil sob a bandeira “Assaí” e é atualmente o maior player puro no segmento de cash and carry. Apesar da queda das ações no acumulado do ano, impactada também pela desaceleração da inflação dos alimentos, o Assaí tem apresentado um desempenho superior aos seus principais concorrentes, mostrando boa recuperação pós-pandemia. Além disso, o Assaí tem sido beneficiado por diversos fatores:

– Conversões do Hipermercado Extra: Os efeitos iniciais positivos das conversões do hipermercado Extra para o formato atacarejo têm mostrado maior crescimento.

– Redução da Alavancagem: Potencial redução da alavancagem nos próximos trimestres. A alavancagem foi gerada para financiar o negócio com o GPA e a conversão das lojas, mas com as lojas prontas e maduras, a geração de caixa deverá beneficiar esse cenário.

Diante desses fatores, temos uma recomendação de compra para o Assaí.

3. Méliuz (CASH3)

O Méliuz é uma empresa mineira de programas de cashback criada em 2011. Nos últimos vinte meses, a ação sofreu uma desvalorização de 35%, numa média mensal de 1,8%. O negócio da companhia consiste em devolver ao consumidor uma parte do valor gasto na compra de um determinado produto online.Ao contrário de um programa de fidelidade, em que o dinheiro gasto seria convertido em pontos para descontos, o dinheiro que o Méliuz devolve vai direto para a conta do cliente, que pode gastá-lo ou investi-lo como bem entender. Se tornou em uma boa oportunidade de compra.

4. Brava Energia (BRAV3) denominação atual da 3R Petroleum RRRP3

A Brava Energia, antiga 3R Petroleum, é uma empresa especializada na revitalização de campos maduros de petróleo e foi fundada em 2014 por Ricardo Savini e Daniel Soares. A petroleira detém a qualificação de operadora “A” perante a ANP, um forte diferencial estratégico que habilita a empresa a operar campos de óleo e gás em áreas terrestres e em mar, inclusive em águas profundas e ultra profundas, como os do pré-sal, por exemplo. Sofreu uma desvalorização de 27% ao longo de dezesseis meses, com média mensal de 1,7%, sendo uma das nossas recomendações de compra dentre as 40 cobertas por nossa análise. Em agosto de 2024, a petrolífera concluiu a incorporação da Enauta, empresa de exploração de petróleo, que detém participação em blocos de extração de petróleo no campo de Manati, no litoral da Bahia, e no campo de Atlanta, no litoral do Rio de janeiro.

5. Suzano S.A. (SUZB3)

A empresa se destaca no setor de commodities como um produtor de menor custo. Nos últimos quatro meses, a ação caiu 8%, resultando em uma média mensal de 1,6%. Seus pontos relevantes incluem:

– Expansão do Projeto Cerrado: A conclusão da expansão do Cerrado, com previsão de início de produção no segundo semestre de 2024, reforça a abordagem da empresa de otimização de custos por meio de um projeto de alto retorno. A taxa interna de retorno (TIR) desse projeto é superior ao custo de capital em diferentes cenários.

– Valuation Atrativo: A empresa apresenta uma avaliação atraente em diferentes métricas, como um FCF Yield de aproximadamente 11% para 2025 e um múltiplo EV/EBITDA de 5,3x para 2024, excluindo o projeto Cerrado. Este múltiplo representa um desconto de 25% em relação à média histórica de 7,0x.

Diante desses fatores, Suzano se apresenta como uma opção atraente para os investidores que buscam exposição ao mercado de celulose com uma empresa eficiente em custos e bem posicionada para capturar valor em um cenário de preços favoráveis.

Ações com Potencial de Realização de Lucros

Agora, se você mantém posições nos ativos mencionados a seguir, é aconselhável ponderar a possibilidade de realizar lucros por meio de vendas ou recompor a carteira. Apresentamos cinco ações que vivenciaram notáveis aumentos de valor nos últimos dois anos e meio, criteriosamente selecionadas pela equipe da QWERTYING através da Bovespa.

1. Embraer (EMBR3)

Ao longo de dezoito meses, a Embraer experimentou um crescimento expressivo de 151%, com um aumento médio mensal de 8,4%. Diante dessa rara valorização dentre os ativos brasileiros, alguns investidores podem considerar a realização de lucros e a busca por novas oportunidades de investimento. Essa performance faz da empresa uma das melhores em retorno de valor investido entre as quarenta ações que nossa equipe acompanha.

2. Direcional Engenharia (DIRR3)

A Direcional Engenharia registrou uma valorização de 144% em dezenove meses, correspondendo a um aumento médio de 7,6% por mês. A taxa de retorno sobre o capital investido é uma das mais promissoras do mercado.

3. Sabesp (SBSP3)

A Sabesp valorizou-se em 95% em dezoito meses, apresentando um aumento médio de 5,3% por mês. Dada a magnitude dessa valorização, pode ser oportuno considerar estratégias de venda para capitalizar os lucros acumulados ao longo desse período. Com a privatização recente da empresa, agora em mãos estrangeiras, quanto antes sair do ativo é melhor.

4. Petrobras (PETR4)

A Petrobras testemunhou um aumento significativo de 71% em dezesseis meses, com uma média mensal de 4,4%. Considerando esse crescimento substancial, é prudente avaliar a venda para realizar os lucros acumulados. Adicionalmente, a empresa está sob pressão do governo federal, seu maior acionista, para não distribuir lucros, o que pode impactar negativamente os acionistas minoritários.

5. Smartfit (SMFT3)

A Smartfit, uma rede de academias de ginástica que atua em 13 países da América Latina e conta com 928 academias, valorizou-se em 52% em dezessete meses, representando 3,0% de média mensal. Dado o resultado relevante, é uma opção para realização de lucro caso o investidor queira trocar de ativo em sua carteira.

Operações “Swing Trade” Semanais.

| ESCOLHAS “QWERTYING” – 13/09/94 – recomendações e oportunidades para comprar na segunda-feira e vender na sexta-feira “swing trade”, alocação de 20% do valor total disponível em cada um dos ativos que seguem abaixo: | |||||

| ATIVOS | Data | Preço de Entrada | Preço Justo | Potencial de valorização | |

| 1 | BRAV3 | 16/09/24 | 22,07 | 44,50 | 103,63% |

| 2 | GMAT3 | 16/09/24 | 7,44 | 11,00 | 47,85% |

| 3 | ASAI3 | 16/09/24 | 8,80 | 13,00 | 47,73% |

| 4 | PETR4 | 16/09/24 | 36,70 | 45,10 | 22,89% |

| 5 | SBFG3 | 16/09/24 | 17,89 | 21,00 | 17,38% |

Conclusão

No dinâmico cenário financeiro atual, a adaptação constante é essencial para o sucesso. Manter-se atualizado sobre novas tendências, instrumentos financeiros e estratégias é crucial para navegar com êxito em um mercado em contínua evolução.

Vale destacar que o desempenho passado das ações na carteira QWERTYING desde janeiro de 2020 não garante resultados futuros. O mercado de ações é influenciado por diversos fatores, incluindo eventos macroeconômicos, geopolíticos e situações imprevisíveis, como pandemias e desastres naturais.

Ao ingressar no mercado de ações, é fundamental adotar uma abordagem informada, prudente e paciente. Recomenda-se buscar orientação de um especialista em investimentos para conselhos personalizados, considerando a situação financeira e os objetivos individuais de investimento.

Muitos ativos atualmente apresentam preços atrativos, oferecendo oportunidades para investidores dispostos a assumir riscos com fundos que não precisarão ser usados nos próximos um ou dois anos. No entanto, é crucial manter uma abordagem paciente e monitorar cuidadosamente o desempenho desses ativos, avaliando posteriormente se mantê-los na carteira é a decisão mais adequada ou se a venda é mais vantajosa.

É fundamental compreender que as informações fornecidas são apenas isso – informações. Elas devem ser interpretadas como tal. Investir no mercado financeiro envolve riscos inerentes, e buscar aconselhamento profissional antes de tomar qualquer decisão é altamente recomendado.

Lembre-se de que as informações financeiras são tão voláteis quanto as nuvens no céu, podendo mudar rapidamente. Portanto, manter-se atualizado com notícias e atualizações é crucial. É prudente buscar informações em fontes confiáveis e considerar uma variedade de opiniões.

Investir em ações na Bovespa ou no mercado global apresenta riscos substanciais, mas também oferece a oportunidade de obter ganhos expressivos. Em um ambiente financeiro dinâmico, a cautela aliada à busca constante por conhecimento é fundamental para tomar decisões informadas e bem-sucedidas.

Escolhas da Equipe “Carteira QWERTYING”

Suzano S.A. (SUZB3)

A Suzano é a maior produtora mundial de celulose de mercado, detendo 30% do market share de celulose de fibra curta, e uma das maiores produtoras de papel da América Latina. A empresa está dividida em dois segmentos principais:

– Divisão de Celulose: Representa cerca de 90% do Ebitda total.

– Divisão de Papel: Representa os 10% restantes do Ebitda total.

Mais de 80% do faturamento total da Suzano provém das exportações para mais de 108 países, com produtos essenciais para higiene, educação e bem-estar da sociedade. Com suas 11 fábricas e a operação conjunta Veracel, a empresa possui uma capacidade instalada de 10,9 milhões de toneladas de celulose de mercado e 1,4 milhão de toneladas de papel por ano. A Suzano conta com mais de 37 mil colaboradores diretos e indiretos e, há mais de 90 anos, investe em soluções inovadoras baseadas em árvores plantadas.

Em 2019, a Suzano fundiu-se com a Fibria, em uma das transações mais marcantes do setor de papel e celulose. Após a fusão, a Suzano triplicou sua capacidade de produção de celulose, embora a alavancagem resultante tenha restringido a capacidade de crescimento da empresa por alguns anos. Em 2021, a empresa iniciou uma nova fase de crescimento com o Projeto Cerrado, que envolve a construção de uma nova fábrica de celulose de mercado, com entrada em operação prevista para o segundo semestre de 2024 e capacidade de produção anual de 2,55 milhões de toneladas. Além disso, em 2022, a Suzano aumentou sua exposição no setor de tissue ao adquirir as operações da Kimberly Clark Brasil.

A Suzano também é reconhecida por seus projetos de inovação e sustentabilidade, incluindo melhoramento genético, proteção de cultivos, biomassa, entre outros. A empresa possui ampla pesquisa por meio de seus centros de tecnologia, que utilizam laboratórios internos, plantas piloto e equipamentos de última geração para fornecer soluções inovadoras e sustentáveis.

Desejamos a você ótimos negócios e sucesso em suas decisões de investimento!

EQUIPE QWERTYING, 13 de setembro de 2024