Caro Leitor

O Ibovespa, principal índice da bolsa de valores brasileira, encerrou o pregão da sexta-feira em 129.893 pontos, bem abaixo da expectativa de 137 mil pontos projetados para o final de 2024. Esse desempenho levanta dúvidas sobre a necessidade de um aumento na taxa Selic. A previsão é que a Selic atinja 11,75% ao final de 2024.

A expectativa de alta de 0,51% no IPCA-15 de outubro sugere que a inflação no Brasil continua em um ritmo acima da meta anual de 3,0% estabelecida pelo Banco Central, mas ainda dentro do intervalo de tolerância, que vai até 4,5%. Caso o resultado se confirme, isso reforçará a percepção de uma inflação moderada, embora persistente, o que pode influenciar as decisões do Banco Central quanto à manutenção ou ajuste da taxa Selic. O Banco Central tende a manter uma postura cautelosa para garantir que a inflação retorne à meta, sem comprometer o crescimento econômico. A evolução desse indicador será crucial para monitorar a eficácia da política monetária e avaliar as pressões inflacionárias no país nos próximos meses.

Os investidores estrangeiros retiraram R$ 1,7 bilhões do mercado à vista e R$ 3,8 bilhões do mercado futuro em setembro. Em outubro, essa tendência de saídas continuou, com R$ 1,0 bilhão retirado do mercado à vista e R$ 3,6 bilhões do futuro até o momento. Por outro lado, os investidores domésticos, tanto institucionais quanto pessoas físicas, foram compradores líquidos, com entradas de R$ 4,0 bilhões em setembro, impulsionadas principalmente pelas compras líquidas de R$ 3,8 bilhões realizadas por investidores pessoa física. Essa tendência se mantém em outubro, com um total de R$ 5,3 bilhões de fluxo positivo.

O volume médio diário negociado na B3 também recuou para R$ 23 bilhões, abaixo da média de 12 meses de R$ 24,8 bilhões, enquanto o valor de mercado da renda fixa aumentou em R$ 290,9 bilhões, atingindo R$ 7,3 trilhões. Por outro lado, o número de empresas listadas na bolsa diminuiu para 369.

Os rendimentos crescentes dos títulos do Tesouro dos EUA, especialmente os de 10 anos, são de fato uma medida importante das expectativas do mercado quanto à trajetória da política monetária e da inflação. Com o rendimento de 10 anos atingindo 4,24%, o mercado parece antecipar que o Federal Reserve manterá as taxas de juros elevadas por um período mais longo para controlar a inflação. Esse cenário pressiona o custo do crédito e do financiamento, o que pode impactar tanto empresas quanto consumidores. Investimentos de longo prazo em ativos seguros, como os títulos do Tesouro, tornam-se mais atraentes devido ao aumento nos rendimentos, ainda que isso leve a uma queda nos preços desses títulos. Além disso, a elevação dos rendimentos pode influenciar a valorização de ativos de maior risco, como ações, devido ao movimento dos investidores para aplicações mais seguras com retornos mais altos. Em geral, esse aumento sinaliza um cenário cauteloso, em que a inflação ainda é uma preocupação central e que a política monetária restritiva poderá se manter por algum tempo.

Por fim, as seleções semanais de operações “swing trade” da QWERTYING em 2024 tiveram desempenho inferior ao Ibovespa. Na semana de 18/10 a 25/10, o Ibovespa caiu -0,46%. Das cinco ações sugeridas, quatro registraram altas (CASH3 com 3,24%, SBFG3 com 2,35%, HYPE3 com 2,03%, AZZA3 com 0,35% ) uma registr queda (PRIO3 com – 1,26%), resultando em um saldo líquido positivo de 1,33%, refletindo um desempenho superior ao do índice.

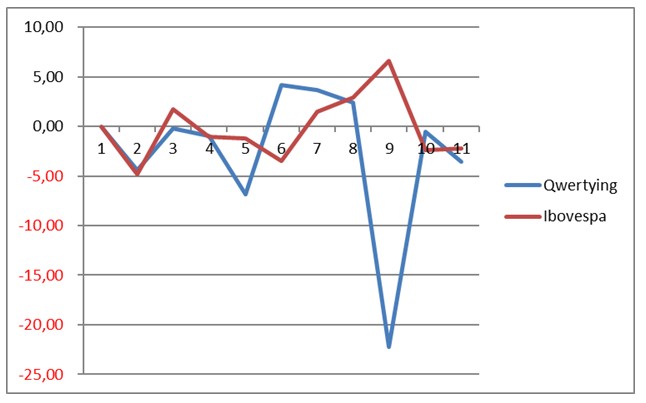

Demonstração gráfica janeiro24 a outubro24

Desempenho do Ibovespa em 2024: Desafios e Oportunidades

Em 2024, o Ibovespa tem performado negativamente e tirando o humor dos investidores, apresenta um desempenho ruim em comparação com outras bolsas globais, acumulando resultado negativo de -3,42% no ano. Esse resultado é atribuído a desafios fiscais locais, com o sentido contrário na política monetária no Brasil, que aumentou a taxa Selic enquanto nos Estados Unidos, ocorreu um corte na taxa de juros. A equipe da QWERTYING está comprometida em identificar tendências de preço dos ativos de risco, apesar dos desafios, especialmente diante dos conflitos geopolíticos e da recente tragédia humanitária causada pelas enchentes no Rio Grande do Sul. Esses eventos impactam significativamente os ativos de risco, potencialmente resultando na retirada de capital estrangeiro em busca de proteção.

Estamos monitorando de perto os impactos dos juros nos rendimentos dos Treasuries, que até agora têm sido desfavoráveis, enquanto a curva de juros continua a se inclinar para cima. Este artigo é particularmente relevante para investidores interessados em oportunidades na Bovespa. Através da análise semanal das “Escolhas da equipe QWERTYING”, oferecemos uma visão abrangente das ações com desempenho positivo e negativo desde janeiro de 2020, em uma carteira composta por quarenta empresas acompanhadas, fornecendo uma base sólida para suas decisões de investimento.

Perspectiva Otimista e Desafios Recentes

Mantivemos uma perspectiva otimista em relação aos ativos brasileiros, assumindo riscos substanciais. À época o índice Ibovespa atingiu 134 mil pontos, os investidores que seguiram nossas orientações proporcionaram ganhos significativos no ciclo de 2023, especialmente em operações “Swing Trade” com duração de cinco dias.

No entanto, em 2024, nossos resultados apresentam um acumulado de -28,33%. Nas últimas semanas, arriscamos muito na escolha dos ativos e sofremos com a reversão no nosso acumulado, ante um acumulado Ibovespa também negativo de -3,42%. A nossa equipe tem o desafio de virar esse jogo, quem viver verá.

Análise Detalhada de Cinco Ações com Potencial de Compra na Bovespa

Neste artigo, realizaremos uma análise aprofundada de cinco ações atualmente listadas na Bovespa, destacando a tendência de desvalorização que pode atrair investidores em busca de oportunidades em empresas com potencial de recuperação. Avaliaremos o desempenho de cada empresa em diferentes períodos, calculando a média mensal de perda de valor nominal investido.

1. Stone (STOC31)

A Stone, uma fintech brasileira, tem passado por uma reforma na gestão e está expandindo sua plataforma de banking. Nos últimos oito meses, a ação sofreu uma desvalorização de 24%, resultando em uma média mensal de 3,0%. Apesar da penalização recente, a ação está subvalorizada, oferecendo uma oportunidade de compra com a esperada queda dos juros, que pode favorecer a recuperação da empresa.

2. Assaí (ASAI3)

A Sendas Distribuidora, operando como Assaí, registrou uma desvalorização de 59% nos últimos vinte meses, resultando em uma média mensal de queda de 2,9%. A companhia opera no Brasil sob a bandeira “Assaí” e é atualmente o maior player puro no segmento de cash and carry. Apesar da queda das ações no acumulado do ano, impactada também pela desaceleração da inflação dos alimentos, o Assaí tem apresentado um desempenho superior aos seus principais concorrentes, mostrando boa recuperação pós-pandemia. Além disso, o Assaí tem sido beneficiado por diversos fatores:

– Conversões do Hipermercado Extra: Os efeitos iniciais positivos das conversões do hipermercado Extra para o formato atacarejo têm mostrado maior crescimento.

– Redução da Alavancagem: Potencial redução da alavancagem nos próximos trimestres. A alavancagem foi gerada para financiar o negócio com o GPA e a conversão das lojas, mas com as lojas prontas e maduras, a geração de caixa deverá beneficiar esse cenário. Diante desses fatores, temos uma recomendação de compra para o Assaí.

3. 3R Petroleum (BRAV3)

A A 3R Petroleum, é uma empresa especializada na revitalização de campos maduros de petróleo e foi fundada em 2014 por Ricardo Savini e Daniel Soares. A petroleira detém a qualificação de operadora “A” perante a ANP, um forte diferencial estratégico que habilita a empresa a operar campos de óleo e gás em áreas terrestres e em mar, inclusive em águas profundas e ultra profundas, como os do pré-sal, por exemplo. Sofreu uma desvalorização de 44% ao longo de dezessete meses, com média mensal de 2,6%, sendo uma das nossas recomendações de compra dentre as 40 cobertas por nossa análise. Em agosto de 2024, a petrolífera concluiu a incorporação da Enauta, empresa de exploração de petróleo, que detém participação em blocos de extração de petróleo no campo de Manati, no litoral da Bahia, e no campo de Atlanta, no litoral do Rio de janeiro.

4. Méliuz (CASH3)

O Méliuz é uma empresa mineira de programas de cashback criada em 2011. Nos últimos vinte e um meses, a ação sofreu uma desvalorização de 48%, numa média mensal de 2,3%. O negócio da companhia consiste em devolver ao consumidor uma parte do valor gasto na compra de um determinado produto online.Ao contrário de um programa de fidelidade, em que o dinheiro gasto seria convertido em pontos para descontos, o dinheiro que o Méliuz devolve vai direto para a conta do cliente, que pode gastá-lo ou investi-lo como bem entender. Se tornou em uma boa oportunidade de compra.

5. Cosan S.A. (CSAN3)

O grupo Cosan, o maior fabricante de etanol e exportadora de cana-de-açúcar do mundo, também é a maior operadora de ferrovia da América Latina e mantém a liderança na distribuição de gás natural e de combustíveis e lubrificantes no Brasil. Sofreu uma desvalorização de 46% ao longo de trinta e três meses, com média mensal de 1,4%. O que merece a nossa recomendação de compra.

Ações com Potencial de Realização de Lucros

Agora, se você mantém posições nos ativos mencionados a seguir, é aconselhável ponderar a possibilidade de realizar lucros por meio de vendas ou recompor a carteira. Apresentamos cinco ações que vivenciaram notáveis aumentos de valor nos últimos dois anos e meio, criteriosamente selecionadas pela equipe da QWERTYING através da Bovespa.

1. Embraer (EMBR3)

Ao longo de dezenove meses, a Embraer experimentou um crescimento expressivo de 140%, com um aumento médio mensal de 7,4%. Diante dessa rara valorização dentre os ativos brasileiros, alguns investidores podem considerar a realização de lucros e a busca por novas oportunidades de investimento. Essa performance faz da empresa uma das melhores em retorno de valor investido entre as quarenta ações que nossa equipe acompanha.

2. Direcional Engenharia (DIRR3)

A Direcional Engenharia registrou uma valorização de 124% em dezenove meses, correspondendo a um aumento médio de 6,2% por mês. A taxa de retorno sobre o capital investido é uma das mais promissoras do mercado.

3. Sabesp (SBSP3)

A Sabesp valorizou-se em 88% em dezenove meses, apresentando um aumento médio de 4,7% por mês. Dada a magnitude dessa valorização, pode ser oportuno considerar estratégias de venda para capitalizar os lucros acumulados ao longo desse período. Com a privatização recente da empresa, agora em mãos estrangeiras, quanto antes sair do ativo é melhor, historicamente uma empresa quando privatizada tem uma tendência de descapitalizar em favor aos donos do capital.

4. Petrobras (PETR4)

A Petrobras testemunhou um aumento significativo de 68% em dezessete meses, com uma média mensal de 4,0%. Considerando esse crescimento substancial, é prudente avaliar a venda para realizar os lucros acumulados. Adicionalmente, a empresa está sob pressão do governo federal, seu maior acionista, para não distribuir lucros, o que pode impactar negativamente os acionistas minoritários.

5. Porto Seguro (PSSA3)

A Porto Seguro é uma empresa do ramo financeiro com foco em seguros patrimoniais e de automóveis. Ela também atua com produtos financeiros e outras linhas de seguros, além de serviços. A Porto Seguro possui mais de 10 milhões de clientes., valorizou-se em 116% em trinta e três meses, representando 3,5% de média mensal. Dado o resultado relevante, é uma opção para realização de lucro caso o investidor queira trocar de ativo em sua carteira.

Operações “Swing Trade” Semanais.

| ESCOLHAS “QWERTYING” – 25/10/94 – recomendações e oportunidades para comprar na segunda-feira e vender na sexta-feira “swing trade”, alocação de 20% do valor total disponível em cada um dos ativos que seguem abaixo: | |||||

| ATIVOS | Data | Preço de Entrada | Preço Justo | Potencial de valorização | |

| 1 | TRAD3 | 28/10/24 | 5,63 | 6,18 | 9,77% |

| 2 | ENEV3 | 28/10/24 | 13,36 | 14,00 | 4,79% |

| 3 | SMFT3 | 28/10/24 | 21,40 | 31,00 | 44,86% |

| 4 | TIMS3 | 28/10/24 | 16,95 | 24,00 | 41,59% |

| 5 | CYRE3 | 28/10/24 | 21,15 | 30,00 | 41,84% |

Conclusão

No dinâmico cenário financeiro atual, a adaptação constante é essencial para o sucesso. Manter-se atualizado sobre novas tendências, instrumentos financeiros e estratégias é crucial para navegar com êxito em um mercado em contínua evolução.

Vale destacar que o desempenho passado das ações na carteira QWERTYING desde janeiro de 2020 não garante resultados futuros. O mercado de ações é influenciado por diversos fatores, incluindo eventos macroeconômicos, geopolíticos e situações imprevisíveis, como pandemias e desastres naturais.

Ao ingressar no mercado de ações, é fundamental adotar uma abordagem informada, prudente e paciente. Recomenda-se buscar orientação de um especialista em investimentos para conselhos personalizados, considerando a situação financeira e os objetivos individuais de investimento.

Muitos ativos atualmente apresentam preços atrativos, oferecendo oportunidades para investidores dispostos a assumir riscos com fundos que não precisarão ser usados nos próximos um ou dois anos. No entanto, é crucial manter uma abordagem paciente e monitorar cuidadosamente o desempenho desses ativos, avaliando posteriormente se mantê-los na carteira é a decisão mais adequada ou se a venda é mais vantajosa.

É fundamental compreender que as informações fornecidas são apenas isso – informações. Elas devem ser interpretadas como tal. Investir no mercado financeiro envolve riscos inerentes, e buscar aconselhamento profissional antes de tomar qualquer decisão é altamente recomendado.

Lembre-se de que as informações financeiras são tão voláteis quanto as nuvens no céu, podendo mudar rapidamente. Portanto, manter-se atualizado com notícias e atualizações é crucial. É prudente buscar informações em fontes confiáveis e considerar uma variedade de opiniões.

Investir em ações na Bovespa ou no mercado global apresenta riscos substanciais, mas também oferece a oportunidade de obter ganhos expressivos. Em um ambiente financeiro dinâmico, a cautela aliada à busca constante por conhecimento é fundamental para tomar decisões informadas e bem-sucedidas.

Escolhas da Equipe “Carteira QWERTYING”

Segue análise detalhada do cenário de diversas empresas brasileiras, destacando como suas estratégias, aquisições e estruturas financeiras estão moldando suas perspectivas em um ambiente macroeconômico desafiador. Vamos analisar algumas das 40 acompanhadas pela equipe da QWERTYING:

PetroRio (PRIO3): A aquisição dos campos de Pelegrino e Tubarão Martelo foi estratégica, mesmo com o preço do barril de petróleo abaixo de US$70. Isso se deve ao modelo de negócios eficiente da PetroRio, que consegue gerar caixa consistentemente. A expansão de ativos fortalece sua posição no setor de exploração de petróleo, trazendo resiliência operacional em tempos de preços baixos.

Arezzo & Grupo Soma (AZZA3): O portfólio diversificado de marcas e a atuação em múltiplos segmentos de consumo — calçados, vestuário masculino e feminino, acessórios — permitem à AZZA3 atravessar o ambiente macroeconômico instável com potencial de valorização. A continuidade na entrega de bons resultados pode ser benéfica para seus investidores.

Stone (STOC31): A fintech tem enfrentado dificuldades, com o mercado precificando a ação em 8x ou 9x o lucro, refletindo o pessimismo devido ao aumento das taxas de juros e a concorrência no setor. Isso pressiona a performance da empresa, mas o valuation mais baixo pode atrair investidores que acreditam em uma eventual recuperação.

Grupo SBF (SBFG3): A operação com caixa líquido é um diferencial importante, especialmente em um cenário de juros elevados e retração do consumo. Caso haja uma recuperação econômica, a SBFG, dona da Centauro, está bem posicionada para aproveitar o momento e acelerar o crescimento de receita no setor de varejo esportivo.

Cosan (CSAN3): Vive um momento de desafios, com suas ações caindo 31% desde fevereiro de 2024. Entretanto, o IPO da Moove, sua subsidiária de lubrificantes, pode ser um catalisador importante para destravar valor. Além disso, sua alavancagem elevada (relação dívida/capital próprio de 2,6) e o ROE de 13,25% mostram que, embora esteja muito alavancada, a empresa continua eficiente na geração de retorno sobre o patrimônio. (FUNDAMENTOS INFOMONEY).

No geral, a análise destaca como essas empresas estão se ajustando a um cenário de incerteza, dependendo de suas estratégias específicas e das condições macroeconômicas.

EQUIPE QWERTYING, 25 de outubro de 2024