Caro leitor,

Desempenho da Carteira de Swing Trade — 12 a 16 de janeiro de 2026

QWERTYING | Leitura de Mercado

O mercado americano encerrou a sexta-feira sob viés defensivo. O Dow Jones cedeu 83 pontos, enquanto S&P 500 e Nasdaq Composite recuaram cerca de 0,1% cada. No agregado da semana, os três índices fecharam no negativo, refletindo o aumento das tensões no Oriente Médio — com o Irã no foco — e a consequente redução do apetite por risco. O fluxo clássico de risk-off direcionou capital para o ouro, que teve desempenho robusto no período. Em paralelo, a expectativa de cortes de juros à frente sustenta a tese construtiva para mercados emergentes, com o Brasil entre os potenciais beneficiados.

Fed no centro do jogo político. A sucessão no comando do Federal Reserve segue indefinida. Donald Trump indicou que pode manter Kevin Hassett no Conselho Econômico Nacional, alimentando a leitura de que Kevin Warsh desponta como favorito ao posto. O ruído político adiciona volatilidade às expectativas de política monetária.

IA reposiciona vencedores e perdedores. A Alphabet devolveu parte do rali recente, com queda próxima de 1%, após perder momentaneamente a marca de US$ 4 trilhões em valor de mercado. O gatilho veio da OpenAI, que anunciou testes de anúncios no ChatGPT — movimento visto como potencial ameaça ao core de busca e publicidade do Google.

Software sob pressão estrutural. O temor de disrupção por IA voltou a pesar sobre o setor de nuvem. Salesforce, Adobe, Workday e ServiceNow caíram cerca de 3% no dia, ampliando perdas semanais. O estopim foi o lançamento da ferramenta Cowork pela Anthropic, reacendendo o debate sobre a erosão de modelos tradicionais. O índice BVP Nasdaq Emerging Cloud acumulou queda superior a 7% na semana.

Síntese QWERTYING: curto prazo pede cautela; ouro volta ao protagonismo; IA segue como principal vetor de redistribuição de valor — enquanto emergentes permanecem bem posicionados num cenário de juros globais mais baixos.

Setores mais sensíveis ao ciclo econômico como serviços, construção civil e autopeças, registraram quedas, com destaque negativo para ativos como SMFT3, MDNE3 e DIRR3. Contudo, o Ibovespa avançou +0,67% no período, retornando à faixa dos 164 mil pontos, um movimento que se alinha ao cenário-base projetado semanas atrás para o fechamento do ano.

Desempenho da Carteira QWERTYING

O ambiente está mais receptivo ao capital, a carteira QWERTYING acompanhou o movimento de correção do mercado. Registramos um desempenho de +1,17% no período, superior ao benchmark. Este resultado reflete ajustes metodológicos pontuais, sem desviar da disciplina operacional que é o pilar da estratégia QWERTYING.

O Ibovespa encerrou o período com alta de +0,67%, consolidando o retorno à região dos 164 mil pontos, impulsionado pela melhora gradual da confiança de investidores institucionais e estrangeiros. Nosso modelo, focado em operações de curto prazo e análise tática de mercado, absorveu os efeitos do reajuste global. A volatilidade moderada e a seletividade dos fluxos reforçaram a importância do controle de risco, da leitura de preço e da execução disciplinada — pilares essenciais para a resiliência do nosso sistema.

Em síntese: o cenário permanece promissor e potencialmente favorável, mas exige vigilância. O mercado continua a recompensar a metodologia, a seletividade e a gestão ativa — características intrínsecas à abordagem QWERTYING.

Comportamento das Ações da Carteira

No curto período de 12 a 16 de janeiro26, das cinco posições da carteira, duas encerraram no campo positivo, refletindo o otimismo predominante no mercado:

- SLCE3: +4,67%

- EUCA4: +4,49%

Mas, três ativos apresentaram desempenho negativo:

- CSAN3: -0,58%

- CYRE3: -0,97%

- AZZA3: -1,22%

A diversificação demonstrou sua resiliência, permitindo que a carteira acompanhasse o viés positivo do mercado e resultasse em um fechamento de +1,17% no período.

🔍 Leitura QWERTYING | Juros e Dólar: o ano da diversificação silenciosa

A dinâmica dos juros globais segue como um dos principais vetores de realocação de capital em 2026 — e, paradoxalmente, juros altos nos Estados Unidos já não garantem, por si só, um dólar estruturalmente forte.

O ponto central não está mais no nível absoluto das taxas, mas na direção esperada da política monetária. Com o mercado convencido de que o ciclo de aperto do Federal Reserve ficou para trás, o dólar perde seu caráter exclusivo como ativo de rendimento elevado. A previsibilidade — e não o corte em si — reduz o prêmio marginal de permanecer concentrado em ativos dolarizados.

Nesse ambiente, ocorre um movimento clássico de mercado: rebalanço, não ruptura. Investidores globais passam a:

diversificar exposição cambial,

reativar estratégias de carry trade,

buscar retornos reais em economias onde o risco passou a ser mais bem precificado.

O custo de juros elevados por tempo prolongado também entra no radar. A desaceleração gradual da economia americana, o aperto nas condições de crédito e o risco de erro de política monetária enfraquecem a assimetria pró-dólar observada nos últimos anos.

Brasil no contexto

Do lado doméstico, a leitura é complementar. Com a Selic ainda em patamar elevado, mas já inserida em um ciclo claro de flexibilização, o Brasil volta a aparecer como destino marginal de fluxo — especialmente quando comparado a economias desenvolvidas com juros estáveis e crescimento mais fraco.

A combinação de:

juros reais positivos,

expectativa de continuidade do corte da Banco Central do Brasil,

e menor volatilidade externa, cria espaço para entrada seletiva de capital, favorecendo o real em janelas táticas, mesmo sem eliminar riscos fiscais ou políticos.

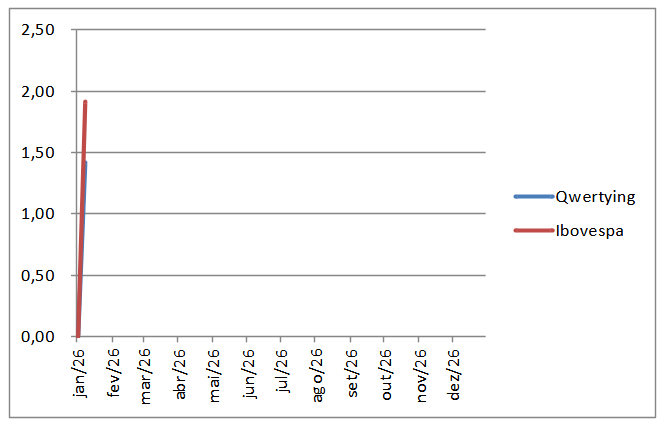

Desempenho no Ano — até 16 de janeiro de 2026

No acumulado de 2025, a carteira QWERTYING registra uma alta de +1,42%, um desempenho abaixo ao do Ibovespa, que avançou +1,92% no mesmo período.

A diferença de aproximadamente 0,5 pontos percentuais abaixo do índice reflete episódios de menor volatilidade e ajustes táticos realizados neste início do ano, mantendo a estratégia dentro de uma zona saudável de coerência operacional.

Conclusão | QWERTYING

Reiteramos nosso compromisso em identificar as melhores oportunidades na B3, combinando:

- Análise técnica rigorosa;

- Leitura de fluxo;

- Gestão disciplinada de risco;

- Ajustes táticos bem executados.

Nossa estratégia permanece sólida para capturar valor à medida que o mercado reencontra seu equilíbrio. Manteremos atenção constante ao fluxo estrangeiro, à política monetária e aos desdobramentos das relações comerciais entre Brasil, BRICS e Estados Unidos — vetores que atualmente são cruciais para a formação de preços e a próxima direção do mercado.

Demonstração Gráfica 02 de 16 de janeiro/26

Análise Detalhada | Cinco Ações com Potencial de Recuperação na B3

A equipe QWERTYING monitora 40 empresas da B3. Abaixo, cinco papéis que, apesar de longos ciclos de queda desde 2022, apresentam assimetria positiva para investidores de médio e longo prazo.

Eletrobras (AXIA3):

Queda acumulada: –15% em 3 meses

Média mensal: –5,0%

No segmento de geração, 94% da capacidade total instalada, são de fontes hidrelétrica. É de longe a maior geradora de energia do país.

Arezzo & Grupo Soma (AZZA3):

Queda acumulada: –54% em 49 meses

Média mensal: –3,0%

Player consolidado no varejo de moda, com portfólio forte e exposição direta à retomada do consumo.

👉 QWERTYING: ativo em região de estresse prolongado, com potencial de recuperação cíclica. Compra para médio/longo prazo.

Cosan (CSAN3):

Queda acumulada: –76% em 49 meses

Média mensal: –1,6%

Holding com ativos estratégicos em energia, logística e infraestrutura.

👉 QWERTYING: fundamentos sólidos, preço deprimido e risco elevado — típico papel de turnaround.

Intelbras (INTB3):

Queda acumulada: –60% em 49 meses

Média mensal: –1,2%

A companhia quer voltar a figurar entre as empresas mais rentáveis da bolsa.

👉 QWERTYING: papel defensivo com renda + potencial de valorização.

IRB Brasil Resseguros (IRBR3):

Queda acumulada: –54% em 49 meses

Média mensal: –1,1%

Previdências e Seguros com fortes e escala nacional.

👉 QWERTYING: penalizada pelo ciclo macro, mas com estrutura para reagir quando o implantar a reforma administrativa.

A seguir – Ações com forte valorização — hora de revisar posição

Cinco ativos que entregaram retornos expressivos e entram no radar para realização parcial ou rebalanceamento:

Aura Minerals (AURA33) +632% em 49 meses ou 12,9% mensal

Copasa (CSMG3): +272% em 49 meses ou 5,6% mensal

Direcional (DIRR3): +225% em 49 meses ou 4,6% mensal

Sabesp (SBSP3): +209% em 49 meses ou 4,3% mensal

Nubank (ROXO34): +126% em 29 meses ou 4,3% mensal

👉 QWERTYING: ganhos fortes pedem disciplina. Lucro não realizado não é lucro.

Operações “Swing Trade” Semanais.

| ESCOLHAS “QWERTYING” – 16/01/26 – recomendações e oportunidades para comprar na segunda-feira (19/01) e vender na sexta-feira (24/01) “swing trade”, alocação de 20% do valor total disponível em cada um dos ativos que seguem abaixo: | |||||

| ATIVOS | Data | Preço de Entrada | Preço Alvo | Potencial de valorização | |

| 1 | SMFT3 | 19/01/26 | 20,68 | 32,00 | 54,74% |

| 2 | MDNE3 | 19/01/26 | 23,95 | 28,50 | 19,00% |

| 3 | DIRR3 | 19/01/26 | 12,72 | 37,00 | 190,88% |

| 4 | INTB3 | 19/01/26 | 10,65 | 17,00 | 50,62% |

| 5 | SBSP3 | 19/01/26 | 123,32 | 162,43 | 31,71% |

Conclusão | Leitura QWERTYING

O ambiente financeiro atual é dinâmico, mutável e pouco tolerante a improvisos. Nesse contexto, adaptabilidade contínua deixou de ser diferencial e passou a ser requisito básico para geração de valor e controle de risco. Acompanhar tendências, entender novos instrumentos e ajustar estratégias não é opção — é parte do jogo.

É fundamental reforçar: desempenho passado não garante retorno futuro. A trajetória da carteira QWERTYING desde janeiro de 2021 reflete método e disciplina, mas os preços seguem sujeitos a múltiplos vetores — macroeconomia, política, geopolítica e eventos extraordinários — capazes de alterar o cenário de forma abrupta.

Investir em renda variável exige postura informada, critério técnico e disciplina operacional. O apoio de profissionais especializados contribui para alinhar decisões ao perfil de risco, ao horizonte de investimento e aos objetivos patrimoniais de cada investidor.

O momento atual oferece valuations seletivamente atrativos, sobretudo para quem pode trabalhar com horizonte de 12 a 24 meses. Ainda assim, o processo demanda paciência, monitoramento constante e disposição para ajustar posições sempre que a relação risco–retorno deixar de ser favorável.

Reiteramos: as informações aqui apresentadas têm caráter informativo, não configurando recomendação definitiva de investimento. O mercado envolve riscos inerentes, e decisões devem ser tomadas com consciência e preparo.

A volatilidade — parte estrutural dos mercados — reforça a importância da atualização permanente e da consulta a fontes confiáveis. Informação sem filtro gera ruído; informação com método gera decisão.

Participar da B3 ou de mercados internacionais implica riscos relevantes, mas também oportunidades expressivas. Em um ambiente complexo, prudência aliada ao conhecimento contínuo é o que separa estratégia de aposta.

👉 QWERTYING não promete atalhos. Entrega método, leitura e disciplina.Escolhas da Equipe “Carteira QWERTYING”

Empresas brasileiras enfrentam ambiente desafiador, mas algumas mostram sinais de resiliência

Em meio a um cenário macroeconômico pressionado por juros elevados, consumo retraído e incertezas fiscais, diversas empresas brasileiras vêm ajustando suas estratégias para manter a competitividade. A equipe da QWERTYING acompanha de perto o desempenho de 40 companhias listadas na B3 e destaca, a seguir, duas que merecem atenção: uma pelo bom posicionamento estratégico e outra pelos riscos e oportunidades de turnaround.

Cosan (CSAN3):

A Cosan teve um início de ano difícil. Em fevereiro de 2025, reportou prejuízo líquido de R$ 9,3 bilhões no trimestre, impactado por baixas contábeis de R$ 4,7 bilhões relacionadas ao investimento na Vale, além de uma provisão de R$ 2,9 bilhões para imposto de renda diferido. A alavancagem da companhia aumentou: a cobertura de juros caiu para 1,1x, abaixo do 1,2x observado no trimestre anterior — reflexo de menores fluxos de dividendos e aumento dos custos financeiros. Em março, as ações da Cosan eram negociadas a R$ 7,76, acumulando uma queda de 50,85% em 12 meses. Os múltiplos reforçam o momento delicado: P/L negativo de -1,54, P/VP de 0,37 e Dividend Yield de 5,81%. Apesar das dificuldades, analistas apontam que o preço descontado pode atrair investidores dispostos a apostar em uma recuperação de longo prazo. (Fonte: InfoMoney)

Arezzo & Grupo Soma (AZZA3):

O portfólio diversificado de marcas e a atuação em múltiplos segmentos de consumo — calçados, vestuário masculino e feminino, acessórios — permitem à AZZA3 atravessar o ambiente macroeconômico instável com potencial de valorização. Em termos de tendência, se espera uma recuperação de sobrevenda, mas nenhum fundo foi encontrado entrando no mercado durante a recuperação. O volume de capital não é suficiente para sustentar avanços contínuo no mercado. Há um certo grau de estagflação. A continuidade na entrega de bons resultados pode ser benéfica para seus investidores.

Equipe QWERTYING, 16 de janeiro de 2026