Caro Leitor,

Apresentamos os resultados de nossa carteira de swing trade referente à semana de 28/07 a 01 de agosto de 2025. Em um cenário de alta volatilidade para os ativos brasileiros, nossa estratégia enfrentou desafios significativos, superando o resultado observado no benchmark do mercado.

No encerramento do pregão de 01 de agosto de 2025, o Ibovespa, principal índice da B3, finalizou as negociações em 132.437 pontos, registrando uma desvalorização semanal de 0,81% — resultado que frustrou as expectativas dos investidores e analistas do mercado.

“A alocação estratégica de ativos direcionada ao swing trade registrou um retorno consolidado de 1,31%, superando de forma expressiva o benchmark de referência. A discussão recorrente acerca da aplicação de uma tarifa de 50% pelos Estados Unidos sobre produtos específicos oriundos do Brasil apresenta impactos ambivalentes: por um lado, acirra as incertezas nas relações comerciais bilaterais; por outro, contribui para a preservação da liquidez doméstica norte-americana, sustentando sua demanda por importações em setores considerados críticos.”

Apesar do cenário adverso, reforçamos a consistência de nossa metodologia de análise e seleção de ativos, que permanece estruturada para identificar oportunidades mesmo em períodos de maior turbulência. Nossa abordagem disciplinada e fundamentada continua sendo o alicerce para navegarmos por momentos de incerteza no mercado.

Do portfólio composto por cinco ações cuidadosamente selecionadas através de rigorosos critérios técnicos e fundamentalistas, três conseguiram avanços importantes, evidenciando a diversificação estratégica de nossa carteira.

GGBR4: 6,22% lucro

DIRR3: 2,67% positivo

SMFT3: 0,05% neutro

Dois ativos com resultado negativo:

LREN3: 1,38% prejuízo

CYRE3: 3,01% queda

No geral, a carteira fechou a semana com um avanço de 1,31%. Diante do cenário complicado na geopolítica, os ativos do setor exportador são os que mais vem sofrendo o impacto da imposição de tarifa de 50% pelo governo americano, reforçando a importância de monitorar de perto as tendências do mercado.

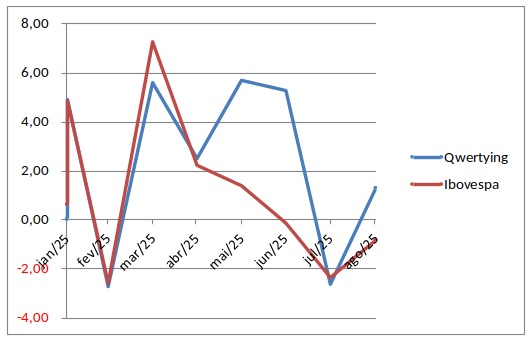

No acumulado de 2025, nossas estratégias de swing trade proporcionaram um retorno de 19,93%, superando o Ibovespa, que acumula alta de 10,58% no mesmo período.

Continuamos comprometidos em identificar as melhores oportunidades do mercado, combinando análise técnica rigorosa e visão fundamentalista para maximizar seus resultados.

Demonstração Gráfica janeiro/25 a agosto/25

Desempenho do Ibovespa e Global em 2025: Desafios e Oportunidades

Resumo do Mercado—Até a última semana

Resumo da semana anterior:

Relatório de Emprego Desacelera e Reforça Expectativa de Corte de Juros pelo Fed

A criação de empregos nos Estados Unidos registrou um desempenho significativamente abaixo do esperado em julho, com apenas 73 mil novos postos de trabalho, frente a projeções bem superiores por parte dos analistas de mercado. Além disso, os dados de maio e junho foram revisados para baixo, reforçando os sinais de desaceleração do mercado de trabalho. Como consequência, os contratos futuros de juros passaram a precificar uma probabilidade de 83% de corte da taxa básica pelo Federal Reserve (Fed) na reunião de setembro. No entanto, essa perspectiva poderá ser revista caso os próximos indicadores de inflação apresentem alta acima do previsto.

EUA Elevam Tarifas e Intensificam Tensão Comercial

Em outro movimento de impacto econômico, o ex-presidente Donald Trump anunciou a elevação de tarifas sobre importações de Canadá, Suíça e Taiwan. As tarifas sobre determinados produtos canadenses subiram de 25% para 35%, enquanto a Suíça passou a enfrentar uma alíquota de 39% e Taiwan, de 20%. Embora ainda haja margem para renegociação, a manutenção dessas tarifas poderá agravar a desaceleração na geração de empregos e impor um dilema adicional ao Fed, que poderá hesitar em cortar juros diante de potenciais pressões inflacionárias vindas do lado da oferta.

Tensão Política no BLS Após Dados Fracos

O ambiente político também foi afetado pelo relatório de emprego. Trump determinou a exoneração de Erika McEntarfer, comissária do Bureau of Labor Statistics (BLS), insinuando que os dados teriam sido manipulados por motivações políticas — alegação para a qual não apresentou evidências concretas. A decisão gerou preocupações sobre a independência técnica dos órgãos estatísticos federais.

Mercado Reage com Forte Correção nas Ações

Os mercados acionários reagiram negativamente aos dados econômicos e às tensões comerciais. O índice Nasdaq, com forte exposição a empresas de tecnologia, caiu 2,2%, pressionado por resultados trimestrais abaixo do esperado de Amazon.com e da Coinbase. O S&P 500 recuou 1,6%, enquanto o Dow Jones encerrou o pregão com queda de 542 pontos, registrando seu pior desempenho semanal desde abril.

Ibovespa retrocedeu com pequena desvalorização, o cenário doméstico está complicado

Em meio a um cenário de desvalorização persistente e múltiplos atrativos, a Bolsa brasileira apresenta uma oportunidade rara, segundo avaliação de nossa equipe de análise. O mercado acionário local está excessivamente descontado, o que cria um terreno fértil para investidores que buscam retornos significativos em caso de recuperação do Ibovespa.

“A bolsa está barata demais para ser ignorada”, afirma um os analistas. De acordo com a equipe, o atual patamar de preços não reflete os fundamentos das companhias listadas, muitas das quais operam com lucros robustos e perspectivas sólidas de médio e longo prazo.

Neste contexto, o Brasil tende a se beneficiar de fluxos externos seletivos, especialmente em setores com cadeias menos expostas às barreiras tarifárias e com fundamentos sólidos. O discurso da sustentabilidade econômica ganha força, e ativos brasileiros descontados podem ser reprecificados à medida que o mercado se ajusta a essa nova equação de risco e retorno.

Confira as orientações e saiba como investir com mais segurança.

Análise Detalhada: Cinco Ações com Potencial de Recuperação na B3

Neste artigo, destacamos cinco ações listadas na B3 (Bovespa) – integrantes do universo de quarenta empresas monitoradas pela equipe QWERTYING – que, apesar da recente tendência de desvalorização, despertam o interesse de investidores em busca de oportunidades em companhias com potencial de recuperação. A análise considera o desempenho desses papéis desde 2021, com foco na média mensal de desvalorização.

Cosan S.A. (CSAN3)

A Cosan é líder em segmentos estratégicos no Brasil, sendo o maior produtor mundial de etanol e cana-de-açúcar, referência na distribuição de combustíveis, gás natural e lubrificantes, além de operar a maior malha ferroviária da América Latina. Após recuar 70% em 56 meses (queda média de 1,3% ao mês), o ativo reúne fundamentos sólidos para quem busca exposição ao setor de infraestrutura e energia.

Grupo SBF (SBFG3)

O Grupo SBF – controlador da Centauro – opera com caixa líquido, diferencial importante diante do cenário de juros elevados e retração do consumo. Caso ocorra melhora nas condições macroeconômicas, a companhia está bem posicionada para acelerar o crescimento de receitas no varejo esportivo. SBFG3 registrou desvalorização de 59% nos últimos 56 meses, correspondendo a uma média mensal de queda de 1,1%.

Arezzo & Grupo Soma (AZZA3)

AZZA3 acumula uma baixa de 52% em 49 meses, com média de desvalorização mensal de 1,1%. Trata-se de um player consolidado no varejo de moda nacional, com potencial de recuperação atrelado à retomada do consumo. Apesar dos desafios enfrentados recentemente, o papel se destaca como uma opção interessante para investidores com perfil de médio/longo prazo, justificando nossa recomendação de compra.

Lojas Renner (LREN3)

A Lojas Renner S.A. é uma varejista brasileira do mercado de moda e utilidades domésticas. Atua com três marcas, sendo uma delas a própria Renner, de moda em geral. Outra marca da companhia é a Camicado, voltada para casa e decoração. A terceira é a Yucon, especializada em moda jovem. Considerando a queda acumunlada de 47% nos últimos 50 meses (média mensal de 1,0%) o ativo merece nossa recomendação de compra.

Rede D’OR (RDOR3)

Fundado pelo cardiologista Jorge Moll Filho, a Rede D’Or é dona da maior rede independente de hospitais privados do Brasil, com 51 unidades próprias, um sob administração e 32 projetos em desenvolvimento distribuídos nos Estados de São Paulo, Rio de Janeiro, Pernambuco, Bahia, Sergipe, Maranhão, Paraná e Ceará e no Distrito Federal. Diversos analistas e instituições financeiras, como XP Investimentos e Banco BBA, recomendam a compra da ação. O ativo registrou desvalorização de 47% nos últimos 50 meses (média de 1,0% ao mês).

Caso você já tenha exposição aos ativos listados a seguir, é aconselhável considerar a possibilidade de realizar parte dos lucros por meio de vendas parciais ou até mesmo revisar a composição do seu portfólio. A equipe da QWERTYING, com base em dados da B3, identificou cinco ações que apresentaram desempenhos destacados nos últimos quatro anos e meio:

Direcional Engenharia (DIRR3)

A Direcional apresentou uma valorização de 195% no período de 56 meses, mantendo uma média de 3,5% de alta mensal. A empresa se destaca no mercado da B3 pela excelente taxa de retorno sobre o capital investido, o que reforça a oportunidade para realização parcial de lucros após tamanha valorização.

Moura Dubeux (MDNE3)

A Moura Dubeux Engenharia S.A. é uma construtora e incorporadora com atuação consolidada na região Nordeste do Brasil, onde opera há mais de três décadas. Com sede em Recife (PE), a empresa mantém presença estratégica nos estados de Alagoas, Bahia, Rio Grande do Norte e Ceará. O papel MDNE3 acumula uma valorização de 161% ao longo dos últimos 50 meses, o que representa uma taxa média de retorno mensal de aproximadamente 3,2%, evidenciando forte desempenho no período analisado.

PetroRio (PRIO3)

A PetroRio, que realizou aquisições estratégicas dos campos de Pelegrino e Tubarão Martelo mesmo com o barril de petróleo abaixo dos US$ 70, destaca-se por um modelo de negócios eficiente e geração constante de caixa — fatores que garantem sua resiliência no setor de exploração de petróleo, inclusive em ambientes de preços baixos. Ao longo dos últimos 56 meses, PRIO3 acumulou uma valorização de 175%, com média mensal de 3,1%. Para quem já acompanhou essa jornada de valorização, o momento é favorável para considerar a realização de lucros.

Sanepar (SAPR11)

A Companhia de Saneamento do Paraná – Sanepar é responsável pela operação dos serviços de abastecimento de água e esgotamento sanitário em 345 municípios do estado do Paraná, além da cidade de Porto União (SC) e outras 297 localidades de menor porte. Com investimentos relevantes, como os R$ 1 bilhão alocados em 2018, a empresa mantém um perfil robusto de expansão e modernização operacional. As ações SAPR11 acumularam uma valorização de 120% ao longo de 50 meses, refletindo um retorno médio mensal de 2,4%. Dado o desempenho expressivo no período, uma estratégia de realização parcial de lucros ou rebalanceamento da carteira pode ser considerada oportuna.

Eucatex (EUCA4)

Em 2024, a Eucatex apresentou um crescimento significativo em suas receitas líquidas, alcançando R$ 1.091 milhões, o que representa um aumento de 6,1% em relação ao ano anterior. Esse crescimento foi impulsionado principalmente pelos setores de tintas, pisos e portas, além de uma gestão estratégica eficiente e posicionamento nos pontos de venda. A Eucatex S/A registrou um crescimento notável de 94% em 49 meses, com uma média mensal de 1,9%. Entretanto, realizar lucros agora pode ser uma decisão sábia.

Operações “Swing Trade” Semanais.

| ESCOLHAS “QWERTYING” – 01/08/25 – recomendações e oportunidades para comprar na segunda-feira e vender na sexta-feira “swing trade”, alocação de 20% do valor total disponível em cada um dos ativos que seguem abaixo: | |||||

| ATIVOS | Data | Preço de Entrada | Preço Alvo | Potencial de valorização | |

| 1 | SBFG3 | 04/08/25 | 10,96 | 15,00 | 36,86% |

| 2 | INTB3 | 04/08/25 | 13,99 | 21,00 | 50,11% |

| 3 | RENT3 | 04/08/25 | 34,37 | 39,00 | 13,47% |

| 4 | B3SA3 | 04/08/25 | 12,59 | 16,00 | 27,08% |

| 5 | VALE3 | 04/08/25 | 53,75 | 66,00 | 22,79% |

Conclusão

No atual e dinâmico cenário financeiro, a adaptação contínua é fundamental para alcançar o sucesso. Acompanhando novas tendências, instrumentos financeiros e estratégias, investidores podem navegar com mais eficácia através de um mercado em constante evolução.

É importante lembrar que o desempenho passado das ações na carteira QWERTYING desde janeiro de 2021 não garante resultados futuros. O mercado de ações é influenciado por uma variedade de fatores, incluindo eventos macroeconômicos, geopolíticos e situações imprevisíveis, como pandemias e desastres naturais.

Para ingressar no mercado de ações de maneira eficaz, é essencial adotar uma abordagem informada, cautelosa e paciente. Buscar orientação de um especialista em investimentos é recomendado para conselhos personalizados, com base na situação financeira individual e nos objetivos de investimento.

Atualmente, muitos ativos apresentam preços atrativos, oferecendo oportunidades para investidores dispostos a assumir riscos com capital que não precisará ser utilizado nos próximos um ou dois anos. No entanto, é crucial adotar uma abordagem paciente e monitorar de perto o desempenho desses ativos, avaliando posteriormente se a manutenção ou venda é mais vantajosa.

É fundamental entender que as informações fornecidas são meramente informativas e devem ser interpretadas como tal. Investir no mercado financeiro envolve riscos inerentes, e buscar aconselhamento profissional antes de tomar qualquer decisão é altamente recomendado.

Lembre-se de que as informações financeiras são tão voláteis quanto as nuvens no céu, podendo mudar rapidamente. Portanto, manter-se atualizado com notícias e atualizações é crucial. É prudente buscar informações em fontes confiáveis e considerar uma variedade de opiniões.

Investir em ações na Bovespa ou no mercado global implica riscos substanciais, mas também oferece a possibilidade de ganhos significativos. Em um ambiente financeiro dinâmico, a cautela, aliada à busca contínua por conhecimento, é essencial para tomar decisões informadas e bem-sucedidas.

Escolhas da Equipe “Carteira QWERTYING”

Empresas brasileiras enfrentam ambiente desafiador, mas algumas mostram sinais de resiliência

Em meio a um cenário macroeconômico pressionado por juros elevados, consumo retraído e incertezas fiscais, diversas empresas brasileiras vêm ajustando suas estratégias para manter a competitividade. A equipe da QWERTYING acompanha de perto o desempenho de 40 companhias listadas na B3 e destaca, a seguir, duas que merecem atenção: uma pelo bom posicionamento estratégico e outra pelos riscos e oportunidades de turnaround.

Rede D’OR (RDOR3)

Fundado pelo cardiologista Jorge Moll Filho, a Rede D’Or é dona da maior rede independente de hospitais privados do Brasil, com 51 unidades próprias, um sob administração e 32 projetos em desenvolvimento distribuídos nos Estados de São Paulo, Rio de Janeiro, Pernambuco, Bahia, Sergipe, Maranhão, Paraná e Ceará e no Distrito Federal.

O grupo tem como prioridade o segmento de clínicas oncológicas, na qual tem a segunda maior rede, com 39 unidades. Também tem uma parcela grande de seus negócios em laboratórios de análises clínicas e de imagem.

Cosan (CSAN3):

A Cosan teve um início de ano difícil. Em fevereiro de 2025, reportou prejuízo líquido de R$ 9,3 bilhões no trimestre, impactado por baixas contábeis de R$ 4,7 bilhões relacionadas ao investimento na Vale, além de uma provisão de R$ 2,9 bilhões para imposto de renda diferido. A alavancagem da companhia aumentou: a cobertura de juros caiu para 1,1x, abaixo do 1,2x observado no trimestre anterior — reflexo de menores fluxos de dividendos e aumento dos custos financeiros. Em março, as ações da Cosan eram negociadas a R$ 7,76, acumulando uma queda de 50,85% em 12 meses. Os múltiplos reforçam o momento delicado: P/L negativo de -1,54, P/VP de 0,37 e Dividend Yield de 5,81%. Apesar das dificuldades, analistas apontam que o preço descontado pode atrair investidores dispostos a apostar em uma recuperação de longo prazo. (Fonte: InfoMoney)

Equipe QWERTYING, 01 de agosto de 2025