As Melhores Oportunidades na Bovespa – Análise 3ª Semana de Novembro 2025

Caro leitor,

Desempenho da Carteira de Swing Trade — Semana de 10 a 14 de novembro de 2025

Apresentamos o desempenho da carteira de swing trade referente à semana de 10 a 14 de novembro de 2025, período marcado por continuidade na entrada de capital estrangeiro e aumento da confiança dos investidores no mercado acionário brasileiro. O movimento levou o Ibovespa a subir para a faixa dos 157 mil pontos, em linha com as projeções para o fechamento do ano e refletindo uma postura mais otimista dos agentes financeiros diante do ambiente macroeconômico.

Desempenho da Carteira

Em uma semana de mais realização de lucros, nossa carteira acompanhou o movimento de subida do mercado. O resultado consolidado foi um retorno de 1,85%, desempenho abaixo do benchmark, reforçando, contudo, a consistência da metodologia e a disciplina na execução da estratégia.

O Ibovespa encerrou o pregão de 14 de novembro aos 157.798 pontos, acumulando alta semanal de 2,42%, o que reflete o sentimento de otimismo entre investidores institucionais e estrangeiros.

A alocação estratégica, voltada a operações de curto prazo, refletiu o desafio de navegar em um ambiente de média volatilidade e seletividade de fluxo. O resultado da carteira foi bom o que demonstra a resiliência do modelo de gestão, que privilegia ajustes táticos e controle de risco como pilares fundamentais.

Perspectivas para a Próxima Semana

O Fio da Prudência Monetária

Entre o ímpeto do crescimento e o dever da estabilidade, a economia brasileira reencontra o compasso da razão.

A economia brasileira, embora ainda caminhe por trilhas incertas, começa a dar sinais de equilíbrio. A inflação, que antes se mostrava indomável, cede terreno. A atividade, por sua vez, avança em passo moderado, sem perder o pulso, mas comedida pela vigilância da política monetária. Esse dueto — preços mais contidos e crescimento ponderado — é a evidência de que a austeridade do Banco Central começa a produzir seus frutos.

Contudo, não se dissiparam as nuvens sobre o horizonte. Persistem as suspeitas de que a inflação, mesmo contida, possa recobrar força e ultrapassar o alvo traçado. É essa precaução — e não mero rigor dogmático — que mantém a Selic elevada, em 15% ao ano. Um nível desconfortável, é certo, mas necessário para preservar a confiança na moeda e impedir que a instabilidade volte a corroer o poder de compra.

Nesse contexto, os investimentos de longo prazo atrelados à inflação, como os títulos IPCA+, ganham brilho. Representam o asilo racional em tempos de incerteza: instrumentos que protegem o capital sem renunciar à prudência. São, em última análise, o símbolo de uma virtude antiga e sempre atual — a paciência recompensada pelo tempo.

Entre o fervor do crescimento e a serenidade da estabilidade, é no fio da prudência que o país deve caminhar. Pois, como ensinava Rui Barbosa, “a moderação é o equilíbrio da razão em meio às paixões da política e da economia.”

Conclusão

Mesmo diante de um ambiente desafiador, reforçamos a robustez de nossa metodologia de análise e seleção de ativos. Nosso modelo, fundamentado em disciplina, gestão de risco e leitura de fluxo, permanece preparado para identificar oportunidades em meio à volatilidade, garantindo consistência e solidez de longo prazo na condução da estratégia.

Do portfólio composto por cinco ações cuidadosamente selecionadas através de rigorosos critérios técnicos e fundamentalistas, duas registraram avanços, evidenciando a diversificação estratégica de nossa carteira:

LREN3: 9,10% lucro

VALE3: 0,80% avanço

Três ativos com resultados negativos:

ROXO34: 0,71% recuo

SUZB3: 0,88% negativo

SMFT3: 1,09% prejuízo

No geral, a carteira fechou a semana com lucro de 1,85%. As tensões comerciais entre Brasil e Estados Unidos ainda presente, mas, com oportunidade de renegociar as tarifas americanas sobre produtos brasileiros.

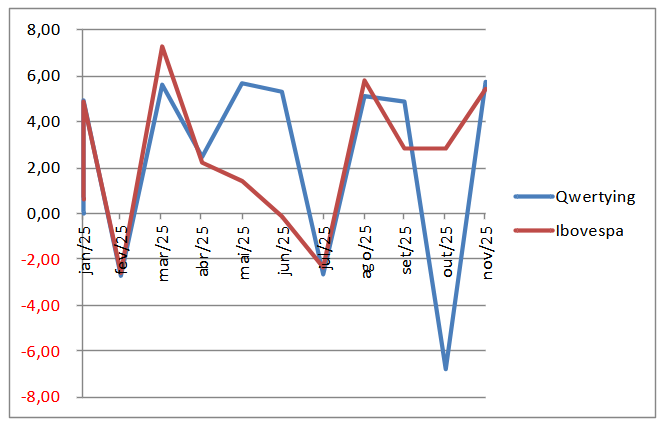

No acumulado de 2025, nossas estratégias de swing trade proporcionaram um retorno de 27,58%, praticamente empatado com o Ibovespa, que acumula alta de 28,34% no mesmo período. O retorno Qwertying empata com o do Ibovespa.

Continuamos comprometidos em identificar as melhores oportunidades do mercado, combinando análise técnica rigorosa e visão fundamentalista para maximizar seus resultados.

Demonstração Gráfica janeiro/25 a novembro/25

Desempenho do Ibovespa e Global em 2025: Desafios e Oportunidades

Resumo do Mercado—Até a última semana

QWERTYING — 5 pontos que importam nesta semana

1. Walmart muda o comando, mas mantém estabilidade operacional

John Furner assume o cargo de CEO em fevereiro, reforçando continuidade estratégica no maior varejista do mundo. O movimento pressiona reflexões sobre margens e competitividade no varejo brasileiro (AMER3, MGLU3, AZZA3).

2. Wall Street opera sob forte volatilidade: VIX > 20

Tecnologia virou para leve alta, mas o Dow caiu 0,7%. Persiste a cautela: bitcoin abaixo de US$ 95 mil e probabilidade de corte de juros pelo Fed cai para 50%. Sinal amarelo para fluxos de capitais rumo a emergentes.

3. Acordo EUA–Suíça reduz tarifas de 39% para 15%

A descompressão tarifária melhora previsibilidade das cadeias globais e impacta indiretamente setores industriais e farmacêuticos. Benefícios marginais para exportadores brasileiros de nicho.

4. Amazon e Microsoft apoiam lei que pressiona a Nvidia

As big techs ampliam influência política em meio à guerra dos semicondutores. Mesmo com tensões regulatórias, ações de Microsoft, Nvidia e Amazon sobem — reforçando a dominância das líderes de IA.

5. AIG enfrenta mais um episódio de instabilidade de gestão

A saída repentina do futuro presidente John Neal reacende alertas sobre governança. No Brasil, debates sobre gestão podem influenciar preços de BBSE3, SULA11 e IRBR3 em ambiente global mais avesso ao risco.

No mercado doméstico

Entre o ímpeto do crescimento e o dever da estabilidade, a economia brasileira reencontra o compasso da razão.

A economia brasileira, embora ainda caminhe por trilhas incertas, começa a dar sinais de equilíbrio. A inflação, que antes se mostrava indomável, cede terreno. A atividade, por sua vez, avança em passo moderado, sem perder o pulso, mas comedida pela vigilância da política monetária. Esse dueto — preços mais contidos e crescimento ponderado — é a evidência de que a austeridade do Banco Central começa a produzir seus frutos.

Contudo, não se dissiparam as nuvens sobre o horizonte. Persistem as suspeitas de que a inflação, mesmo contida, possa recobrar força e ultrapassar o alvo traçado. É essa precaução — e não mero rigor dogmático — que mantém a Selic elevada, em 15% ao ano. Um nível desconfortável, é certo, mas necessário para preservar a confiança na moeda e impedir que a instabilidade volte a corroer o poder de compra.

Nesse contexto, os investimentos de longo prazo atrelados à inflação, como os títulos IPCA+, ganham brilho. Representam o asilo racional em tempos de incerteza: instrumentos que protegem o capital sem renunciar à prudência. São, em última análise, o símbolo de uma virtude antiga e sempre atual — a paciência recompensada pelo tempo.

Entre o fervor do crescimento e a serenidade da estabilidade, é no fio da prudência que o país deve caminhar. Pois, como ensinava Rui Barbosa, “a moderação é o equilíbrio da razão em meio às paixões da política e da economia.”

Confira as orientações e saiba como investir com mais segurança.

Análise Detalhada: Cinco Ações com Potencial de Recuperação na B3

Neste artigo, destacamos cinco ações listadas na B3 (Bovespa) – integrantes do universo de quarenta empresas monitoradas pela equipe QWERTYING – que, apesar da longa tendência de desvalorização, despertam o interesse de investidores em busca de oportunidades em companhias com potencial de recuperação. A análise considera o desempenho desses papéis desde 2021, com foco na média mensal de desvalorização.

Arezzo & Grupo Soma (AZZA3)

AZZA3 acumula uma baixa de 59% em 52 meses, com média de desvalorização mensal de 1,1%. Trata-se de um player consolidado no varejo de moda nacional, com potencial de recuperação atrelado à retomada do consumo. Apesar dos desafios enfrentados recentemente, o papel se destaca como uma opção interessante para investidores com perfil de médio/longo prazo, justificando nossa recomendação de compra.

Cosan S.A. (CSAN3)

A Cosan é líder em segmentos estratégicos no Brasil, sendo o maior produtor mundial de etanol e cana-de-açúcar, referência na distribuição de combustíveis, gás natural e lubrificantes, além de operar a maior malha ferroviária da América Latina. Após recuar 68% em 59 meses (queda média de 1,2% ao mês), o ativo reúne fundamentos sólidos para quem busca exposição ao setor de infraestrutura e energia.

Lojas Renner (LREN3)

A Lojas Renner S.A. é uma varejista brasileira do mercado de moda e utilidades domésticas. Atua com três marcas, sendo uma delas a própria Renner, de moda em geral. Outra marca da companhia é a Camicado, voltada para casa e decoração. A terceira é a Yucon, especializada em moda jovem. Considerando a queda acumulada de 51% nos últimos 53 meses (média mensal de 1,0%) o ativo merece nossa recomendação de compra.

Grupo SBF (SBFG3)

O Grupo SBF – controlador da Centauro – opera com caixa líquido, diferencial importante diante do cenário de juros elevados e retração do consumo. Caso ocorra melhora nas condições macroeconômicas, a companhia está bem posicionada para acelerar o crescimento de receitas no varejo esportivo. SBFG3 registrou desvalorização de 47% nos últimos 59 meses, correspondendo a uma média mensal de queda de 0,8%.

Companhia Energética do Ceará (Coelce – COCE5)

Sob gestão da Enel, a Coelce é referência na distribuição de energia elétrica no Ceará, mantendo resiliência operacional mesmo diante das adversidades recentes. As ações apresentaram desvalorização de 46% em 59 meses (média de 0,8% ao mês), mas a empresa segue distribuindo dividendos de forma consistente — em 2024, pagou R$ 0,99 por ação, proporcionando Dividend Yield de 4,11%. Essa regularidade reforça a indicação de compra do ativo para investidores em busca de renda passiva e potencial de valorização.

Caso você já tenha exposição aos ativos listados a seguir, é aconselhável considerar a possibilidade de realizar parte dos lucros por meio de vendas parciais ou até mesmo revisar a composição do seu portfólio. A equipe da QWERTYING, com base em dados da B3, identificou cinco ações que apresentaram desempenhos destacados nos últimos quatro anos e meio:

Moura Dubeux (MDNE3)

A Moura Dubeux Engenharia S.A. é uma construtora e incorporadora com atuação consolidada na região Nordeste do Brasil, onde opera há mais de três décadas. Com sede em Recife (PE), a empresa mantém presença estratégica nos estados de Alagoas, Bahia, Rio Grande do Norte e Ceará. O papel MDNE3 acumula uma valorização de 252% ao longo dos últimos 53 meses, o que representa uma taxa média de retorno mensal de aproximadamente 4,8%, evidenciando forte desempenho no período analisado.

Nubank (ROXO34) – BDR

O Nubank foi fundado no Brasil em maio de 2013 pelo colombiano David Vélez, o americano Edward Wible e a brasileira Cristina Junqueira. A empresa surgiu como uma fintech e recebeu oito rodadas de investimento e mais duas extensões, com a participação de fundos de investimento e empresas de venture capital, tendo entre seus investidores a Berkshire Hathaway, do bilionário Warren Buffett. O ativo acumula alta de 113% em 28 meses, com retorno médio mensal de 4,0%. Esse forte desempenho sugere que o papel já atingiu maturidade para eventuais liquidações, especialmente para investidores interessados em rebalancear a carteira ou acessar recursos.

IRB Brasil Resseguros (IRBR3)

A IRB Brasil Resseguros é uma empresa brasileira do setor financeiro e subsetor de previdência e seguros, que ocupa posição de liderança na América Latina. A companhia opera com soluções abrangentes para cobertura de riscos, posicionando-se entre as 10 maiores resseguradoras do mundo. Sua estrutura conta com escritórios no Rio de Janeiro e São Paulo, além de bases internacionais em Londres e Buenos Aires. O desempenho do IRB Brasil no período analisado demonstra robustez: valorização acumulada de 124% em 35 meses, o que equivale a uma taxa média mensal de 3,6%.

PetroRio (PRIO3)

A PetroRio, que realizou aquisições estratégicas dos campos de Pelegrino e Tubarão Martelo mesmo com o barril de petróleo abaixo dos US$ 70, destaca-se por um modelo de negócios eficiente e geração constante de caixa — fatores que garantem sua resiliência no setor de exploração de petróleo, inclusive em ambientes de preços baixos. Ao longo dos últimos 59 meses, PRIO3 acumulou uma valorização de 168%, com média mensal de 2,8%. Para quem já acompanhou essa jornada de valorização, o momento é favorável para considerar a realização de lucros.

Sanepar (SAPR11)

A Companhia de Saneamento do Paraná – Sanepar é responsável pela operação dos serviços de abastecimento de água e esgotamento sanitário em 345 municípios do estado do Paraná, além da cidade de Porto União (SC) e outras 297 localidades de menor porte. Com investimentos relevantes, como os R$ 1 bilhão alocados em 2018, a empresa mantém um perfil robusto de expansão e modernização operacional. As ações SAPR11 acumularam uma valorização de 131% ao longo de 53 meses, refletindo um retorno médio mensal de 2,5%. Dado o desempenho expressivo no período, uma estratégia de realização parcial de lucros ou rebalanceamento da carteira pode ser considerada oportuna.

Operações “Swing Trade” Semanais.

| REPETINDO DA SEMANA ANTERIOR – ESCOLHAS “QWERTYING” – 14/11/25 – recomendações e oportunidades para comprar na segunda-feira e vender na sexta-feira “swing trade”, alocação de 20% do valor total disponível em cada um dos ativos que seguem abaixo: | |||||

| ATIVOS | Data | Preço de Entrada | Preço Alvo | Potencial de valorização | |

| 1 | GMAT3 | 17/11/25 | 5,59 | 9,00 | 61,00% |

| 2 | PSSA3 | 17/11/25 | 46,61 | 44,00 | -5,60% |

| 3 | IRBR3 | 17/11/25 | 49,46 | 42,00 | -15,08% |

| 4 | RDOR3 | 17/11/25 | 46,22 | 40,50 | -12,38% |

| 5 | GGBR4 | 17/11/25 | 18,73 | 27,00 | 44,15% |

Conclusão

No contexto financeiro atual, marcado por elevada dinamicidade e constante transformação, a capacidade de adaptação contínua torna-se elemento essencial para a geração de valor e mitigação de riscos. O acompanhamento sistemático de novas tendências, instrumentos financeiros inovadores e estratégias de investimento possibilita que agentes de mercado naveguem de maneira mais eficiente em um ambiente sujeito a rápidas mudanças.

É relevante destacar que o desempenho histórico da carteira QWERTYING, desde janeiro de 2021, não constitui garantia de resultados futuros. O mercado acionário é influenciado por múltiplos vetores, como variáveis macroeconômicas, fatores geopolíticos e eventos extraordinários — incluindo pandemias e desastres naturais — que podem alterar significativamente a dinâmica dos preços.

A inserção no mercado de capitais exige uma postura informada, criteriosa e pautada pela disciplina. A consulta a profissionais especializados é altamente recomendada, uma vez que permite alinhar recomendações personalizadas à realidade financeira individual e aos objetivos de longo prazo do investidor.

No cenário atual, diversos ativos encontram-se com valuations atrativos, configurando oportunidades para investidores dispostos a alocar recursos de caráter não imediato, com horizonte de liquidez de um a dois anos. Ainda assim, torna-se imprescindível adotar uma gestão paciente e monitorar de forma recorrente a performance desses ativos, avaliando periodicamente a conveniência de mantê-los em carteira ou realizar sua alienação.

Cumpre reforçar que as informações aqui apresentadas possuem caráter meramente informativo e não devem ser interpretadas como recomendações definitivas de investimento. A atividade de investir no mercado financeiro envolve riscos inerentes, sendo fortemente aconselhável buscar assessoria profissional antes da tomada de decisões.

A volatilidade dos mercados, comparável à instabilidade das nuvens em movimento, reforça a necessidade de atualização constante. Nesse sentido, consultar fontes confiáveis e diversificadas é uma prática prudente, que auxilia na construção de uma visão crítica e balanceada.

A participação em mercados acionários — tanto na B3 quanto em bolsas internacionais — está associada a riscos relevantes, mas também ao potencial de retornos expressivos. Em um ambiente caracterizado por alta complexidade, a conjugação entre prudência e busca contínua por conhecimento constitui a base para decisões fundamentadas e bem-sucedidas.

Escolhas da Equipe “Carteira QWERTYING”

Empresas brasileiras enfrentam ambiente desafiador, mas algumas mostram sinais de resiliência

Em meio a um cenário macroeconômico pressionado por juros elevados, consumo retraído e incertezas fiscais, diversas empresas brasileiras vêm ajustando suas estratégias para manter a competitividade. A equipe da QWERTYING acompanha de perto o desempenho de 40 companhias listadas na B3 e destaca, a seguir, duas que merecem atenção: uma pelo bom posicionamento estratégico e outra pelos riscos e oportunidades de turnaround.

Cosan (CSAN3):

A Cosan teve um início de ano difícil. Em fevereiro de 2025, reportou prejuízo líquido de R$ 9,3 bilhões no trimestre, impactado por baixas contábeis de R$ 4,7 bilhões relacionadas ao investimento na Vale, além de uma provisão de R$ 2,9 bilhões para imposto de renda diferido. A alavancagem da companhia aumentou: a cobertura de juros caiu para 1,1x, abaixo do 1,2x observado no trimestre anterior — reflexo de menores fluxos de dividendos e aumento dos custos financeiros. Em março, as ações da Cosan eram negociadas a R$ 7,76, acumulando uma queda de 50,85% em 12 meses. Os múltiplos reforçam o momento delicado: P/L negativo de -1,54, P/VP de 0,37 e Dividend Yield de 5,81%. Apesar das dificuldades, analistas apontam que o preço descontado pode atrair investidores dispostos a apostar em uma recuperação de longo prazo. (Fonte: InfoMoney)

Arezzo & Grupo Soma (AZZA3):

O portfólio diversificado de marcas e a atuação em múltiplos segmentos de consumo — calçados, vestuário masculino e feminino, acessórios — permitem à AZZA3 atravessar o ambiente macroeconômico instável com potencial de valorização. Em termos de tendência, se espera uma recuperação de sobrevenda, mas nenhum fundo foi encontrado entrando no mercado durante a recuperação. O volume de capital não é suficiente para sustentar avanços contínuo no mercado. Há um certo grau de estagflação. A continuidade na entrega de bons resultados pode ser benéfica para seus investidores.

Equipe QWERTYING, 14 de novembro de 2025