Caro Leitor

É com grande satisfação que apresentamos os resultados de nossa carteira de swing trade referente à semana de 16 a 20 de junho de 2025. Em um cenário adverso para os ativos brasileiros, nossa estratégia alcançou resultados interessantes, superando uma vez mais o benchmark do mercado.

No encerramento do pregão de 20 de junho de 2025, o Ibovespa, principal índice da B3, finalizou as negociações em 137.116 pontos, com uma desvalorização semanal de 0,07% – um resultado neutro frente ao potencial demonstrado por nossa carteira.

Nossa seleção de ativos para swing trade registrou um importante ganho consolidado de 1,54%, performance essa que de novo superou o resultado do Ibovespa no mesmo período.

Do portfólio composto por cinco ações cuidadosamente selecionadas, três apresentaram desempenho positivo e duas registraram retração.

B3SA3: lucrou 4,37%

CYRE3: retorno de 3,52%

RADL3: subiu 0,86%

Dois ativos com resultados negativos:

PRNR3: 0,66%

AZZA3: 2,14%

No geral, a carteira fechou a semana com um lucro de 1,54%. Diante do cenário complicado na geopolítica, B3SA3 se destacou, proporcionando um retorno de 4,37% na semana, reforçando a importância de monitorar de perto as tendências do mercado.

Em nossa carteira de longo prazo, ressaltamos de novo o desempenho importante da AZZA3, que só no mês de maio valorizou 38,66%, reiterando seu potencial como um investimento estratégico mesmo em cenários de maior volatilidade.

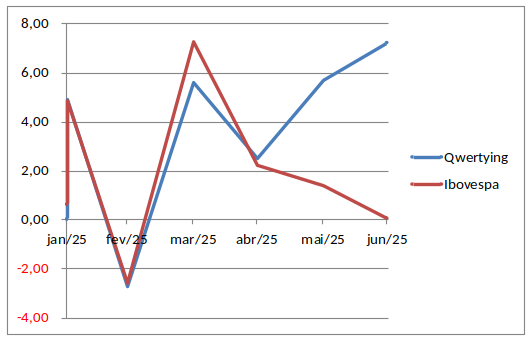

No acumulado de 2025, nossas estratégias de swing trade proporcionaram um retorno de 23,22%, superando o Ibovespa, que acumula alta de 13,90% no mesmo período.

Continuamos comprometidos em identificar as melhores oportunidades do mercado, combinando análise técnica rigorosa e visão fundamentalista para maximizar seus resultados.

Demonstração Gráfica janeiro/25 a junho/25

Desempenho do Ibovespa e Global em 2025: Desafios e Oportunidades

Resumo do Mercado – Até a última semana

Mercado fecha semana estável, com destaque para Kroger e recuperação do dólar

Os principais índices de ações dos Estados Unidos fecharam a semana com variações modestas. Na sessão de sexta-feira, o S&P 500 teve leve queda de 0,2%, enquanto o Dow Jones subiu discretos 35 pontos. O Nasdaq Composite, por sua vez, recuou 0,5%.

Entre os destaques do dia, a Kroger figurou como a maior alta do S&P 500. A varejista informou que o aumento nos preços de refeições fora de casa tem incentivado mais consumidores a procurarem alternativas nos supermercados, o que impulsionou suas ações em quase 10% após a divulgação dos resultados trimestrais.

No mercado de commodities, os preços do petróleo caíram após declarações do ex-presidente Donald Trump que contribuíram para acalmar preocupações sobre uma eventual ofensiva militar dos EUA contra o Irã.

No campo da política monetária, o diretor do Federal Reserve, Christopher Waller, sinalizou prudência diante dos efeitos inflacionários provocados por tarifas. Ele sugeriu que o banco central avalie possíveis ajustes pontuais na taxa de juros. Com isso, os rendimentos dos títulos do Tesouro norte-americano de 10 anos recuaram para abaixo de 4,4%.

No ambiente doméstico

Na semana passada, o Banco Central do Brasil atendeu às expectativas do mercado e aumentou a taxa Selic em 0,25 ponto percentual, elevando a taxa básica de juros para 15% ao ano. O governo enfrenta dificuldades para conter a inflação atual, gera dúvidas sobre a sustentabilidade fiscal, desorganiza as expectativas econômicas e ainda precisa lidar com um cenário externo adverso.

Diante desse desempenho, investidores se perguntam se ainda é momento oportuno para entrar no mercado. Para auxiliar na tomada de decisão, especialistas prepararam recomendações que ajudam a compreender o atual cenário e a ajustar estratégias para aproveitar as oportunidades.

Confira as orientações e saiba como investir com mais segurança.

Análise Detalhada: Cinco Ações com Potencial de Recuperação na B3

Neste artigo, destacamos cinco ações listadas na B3 (Bovespa) – integrantes do universo de quarenta empresas monitoradas pela equipe QWERTYING – que, apesar da recente tendência de desvalorização, despertam o interesse de investidores em busca de oportunidades em companhias com potencial de recuperação. A análise considera o desempenho desses papéis desde 2021, com foco na média mensal de desvalorização.

Natura Cosméticos S.A. (NTCO3)

A Natura é uma das principais empresas brasileiras do setor de higiene e beleza, reconhecida pelo compromisso com práticas ambientais sustentáveis, valorizando matérias-primas naturais e incentivando o comércio justo com cooperativas da Amazônia. Após tentativas recentes de reestruturação – incluindo a nomeação de Fabio Barbosa como presidente da holding –, os resultados do quarto trimestre de 2024 não atenderam às expectativas. Agora, João Paulo Ferreira, CEO da marca, assume o comando do grupo na nova reorganização anunciada. Com desvalorização acumulada de 77% em 48 meses (equivalente a 1,6% de queda média mensal), NTCO3 passa a ser negociada a um patamar bastante atrativo para novos aportes.

Cosan S.A. (CSAN3)

A Cosan é líder em segmentos estratégicos no Brasil, sendo o maior produtor mundial de etanol e cana-de-açúcar, referência na distribuição de combustíveis, gás natural e lubrificantes, além de operar a maior malha ferroviária da América Latina. Após recuar 63% em 54 meses (queda média de 1,2% ao mês), o ativo reúne fundamentos sólidos para quem busca exposição ao setor de infraestrutura e energia.

Grupo SBF (SBFG3)

O Grupo SBF – controlador da Centauro – opera com caixa líquido, diferencial importante diante do cenário de juros elevados e retração do consumo. Caso ocorra melhora nas condições macroeconômicas, a companhia está bem posicionada para acelerar o crescimento de receitas no varejo esportivo. SBFG3 registrou desvalorização de 56% nos últimos 52 meses, correspondendo a uma média mensal de queda de 1,1%.

Companhia Energética do Ceará (Coelce – COCE5)

Sob gestão da Enel, a Coelce é referência na distribuição de energia elétrica no Ceará, mantendo resiliência operacional mesmo diante das adversidades recentes. As ações apresentaram desvalorização de 57% em 53 meses (média de 1,1% ao mês), mas a empresa segue distribuindo dividendos de forma consistente — em 2024, pagou R$ 0,99 por ação, proporcionando Dividend Yield de 4,11%. Essa regularidade reforça a indicação de compra do ativo para investidores em busca de renda passiva e potencial de valorização.

Arezzo & Grupo Soma (AZZA3)

AZZA3 acumula uma baixa de 45% em 47 meses, com média de desvalorização mensal de 1,0%. Trata-se de um player consolidado no varejo de moda nacional, com potencial de recuperação atrelado à retomada do consumo. Apesar dos desafios enfrentados recentemente, o papel se destaca como uma opção interessante para investidores com perfil de médio/longo prazo, justificando nossa recomendação de compra.

Agora, caso você possua posições nos ativos abaixo, é recomendável avaliar a realização de lucros por meio de vendas parciais ou até mesmo uma reestruturação de portfólio. A equipe da QWERTYING, com base na análise da B3, selecionou cinco ações que entregaram retornos expressivos nos últimos quatro anos e meio:

Cury (CURY3)

A Cury é uma empresa subsidiária da Cyrela, especializada no desenvolvimento de empreendimentos residenciais voltados para o público de baixa renda. Fundada em 7 de maio de 1963, passou a se chamar Cury Construtora e Incorporadora em 2007, após a formação de uma joint venture entre a Cyrela e a Cury Empreendimentos. Esse ativo já acumula um retorno de 285% no período de 47 meses, numa excelente média mensal de 6,1%.

Direcional Engenharia (DIRR3)

A Direcional apresentou uma valorização de 217% no período de 54 meses, mantendo uma média de 4,0% de alta mensal. A empresa se destaca no mercado da B3 pela excelente taxa de retorno sobre o capital investido, o que reforça a oportunidade para realização parcial de lucros após tamanha valorização.

PetroRio (PRIO3)

A PetroRio, que realizou aquisições estratégicas dos campos de Pelegrino e Tubarão Martelo mesmo com o barril de petróleo abaixo dos US$ 70, destaca-se por um modelo de negócios eficiente e geração constante de caixa — fatores que garantem sua resiliência no setor de exploração de petróleo, inclusive em ambientes de preços baixos. Ao longo dos últimos 54 meses, PRIO3 acumulou uma valorização de 193%, com média mensal de 3,6%. Para quem já acompanhou essa jornada de valorização, o momento é favorável para considerar a realização de lucros.

Eucatex (EUCA4)

Em 2024, a Eucatex apresentou um crescimento significativo em suas receitas líquidas, alcançando R$ 1.091 milhões, o que representa um aumento de 6,1% em relação ao ano anterior. Esse crescimento foi impulsionado principalmente pelos setores de tintas, pisos e portas, além de uma gestão estratégica eficiente e posicionamento nos pontos de venda. A Eucatex S/A registrou um crescimento notável de 105% em 47 meses, com uma média mensal de 2,2%. Entretanto, realizar lucros agora pode ser uma decisão sábia.

Caixa Seguridade (CXSE3)

Fundada em 2015 como subsidiária da Caixa Econômica Federal, a Caixa Seguridade opera em diversos ramos do setor de seguros, incluindo Habitacional, Prestamista, Vida e Residência. O ativo acumula alta de 96% em 48 meses, com retorno médio mensal de 2,0%. Esse forte desempenho sugere que o papel já atingiu maturidade para eventuais liquidações, especialmente para investidores interessados em rebalancear a carteira ou acessar recursos.

Operações “Swing Trade” Semanais.

| ESCOLHAS “QWERTYING” – 20/06/25 – recomendações e oportunidades para comprar na segunda-feira e vender na sexta-feira “swing trade”, alocação de 20% do valor total disponível em cada um dos ativos que seguem abaixo: | |||||

| ATIVOS | Data | Preço de Entrada | Preço Alvo | Potencial de valorização | |

| 1 | CSAN3 | 23/06/25 | 7,28 | 18,50 | 154,12% |

| 2 | GGBR4 | 23/06/25 | 16,01 | 27,00 | 68,64% |

| 3 | SUZB3 | 23/06/25 | 51,87 | 92,00 | 77,37% |

| 4 | ELET6 | 23/06/25 | 44,10 | 60,00 | 36,05% |

| 5 | CXSE3 | 23/06/25 | 14,20 | 18,00 | 26,76% |

Conclusão

No atual e dinâmico cenário financeiro, a adaptação contínua é fundamental para alcançar o sucesso. Acompanhando novas tendências, instrumentos financeiros e estratégias, investidores podem navegar com mais eficácia através de um mercado em constante evolução.

É importante lembrar que o desempenho passado das ações na carteira QWERTYING desde janeiro de 2021 não garante resultados futuros. O mercado de ações é influenciado por uma variedade de fatores, incluindo eventos macroeconômicos, geopolíticos e situações imprevisíveis, como pandemias e desastres naturais.

Para ingressar no mercado de ações de maneira eficaz, é essencial adotar uma abordagem informada, cautelosa e paciente. Buscar orientação de um especialista em investimentos é recomendado para conselhos personalizados, com base na situação financeira individual e nos objetivos de investimento.

Atualmente, muitos ativos apresentam preços atrativos, oferecendo oportunidades para investidores dispostos a assumir riscos com capital que não precisará ser utilizado nos próximos um ou dois anos. No entanto, é crucial adotar uma abordagem paciente e monitorar de perto o desempenho desses ativos, avaliando posteriormente se a manutenção ou venda é mais vantajosa.

É fundamental entender que as informações fornecidas são meramente informativas e devem ser interpretadas como tal. Investir no mercado financeiro envolve riscos inerentes, e buscar aconselhamento profissional antes de tomar qualquer decisão é altamente recomendado.

Lembre-se de que as informações financeiras são tão voláteis quanto as nuvens no céu, podendo mudar rapidamente. Portanto, manter-se atualizado com notícias e atualizações é crucial. É prudente buscar informações em fontes confiáveis e considerar uma variedade de opiniões.

Investir em ações na Bovespa ou no mercado global implica riscos substanciais, mas também oferece a possibilidade de ganhos significativos. Em um ambiente financeiro dinâmico, a cautela, aliada à busca contínua por conhecimento, é essencial para tomar decisões informadas e bem-sucedidas.

Escolhas da Equipe “Carteira QWERTYING”

A seguir, apresentamos uma análise detalhada do panorama de várias empresas brasileiras, destacando como suas estratégias, aquisições e estruturas financeiras estão moldando suas perspectivas em um ambiente macroeconômico desafiador. Vamos examinar algumas das 40 empresas acompanhadas pela equipe QWERTYING:

Grupo SBF (SBFG3):

A operação com caixa líquido é um diferencial importante, especialmente em um cenário de juros elevados e retração do consumo. Caso haja uma recuperação econômica, a SBFG, dona da Centauro, está bem posicionada para aproveitar o momento e acelerar o crescimento de receita no setor de varejo esportivo.

Cosan (CSN3):

Em fevereiro de 2025, a Cosan enfrentou um trimestre desafiador, reportando um prejuízo líquido de R$ 9,3 bilhões, incluindo R$ 4,7 bilhões em baixas contábeis relacionadas ao investimento na Vale e R$ 2,9 bilhões em provisão para imposto de renda diferido. A cobertura de juros foi de 1,1x nos últimos 12 meses, inferior ao 1,2x do trimestre anterior, devido a menor fluxo de dividendos e maiores custos de juros. Em março de 2025, as ações da Cosan (CSAN3) eram negociadas a R$ 7,76, refletindo uma desvalorização de 50,85% nos últimos 12 meses. Os indicadores financeiros mostravam um Dividend Yield de 5,81%, um índice P/L de -1,54 e um P/VP de 0,37. Atualmente, CSAN3 enfrenta desafios financeiros, com prejuízos significativos e alta alavancagem, mas seu preço descontado pode atrair investidores que acreditam em uma recuperação de longo prazo. (Infomoney).

Equipe QWERTYING, 20 de junho de 2025