Caro leitor,

Desempenho da Carteira de Swing Trade — Semana de 13 a 17 de outubro de 2025

Apresentamos o desempenho da carteira de swing trade referente à semana de 13 a 17 de outubro de 2025, período marcado pela continuidade na saída de capital estrangeiro e pelo aumento da cautela dos investidores no mercado acionário brasileiro. O movimento levou o Ibovespa a alcançar a faixa dos 143 mil pontos, em linha com as projeções para o fechamento do ano e refletindo uma postura mais defensiva dos agentes financeiros diante do cenário macroeconômico.

Desempenho da Carteira

Em uma semana de forte volatilidade, nossa carteira acompanhou o movimento de alta do mercado. O resultado consolidado foi um retorno de 1,18%, desempenho ligeiramente inferior ao benchmark, reforçando, contudo, a consistência da metodologia e a disciplina na execução da estratégia.

O Ibovespa encerrou o pregão de 17 de outubro aos 143.398 pontos, acumulando alta semanal de 1,93%, o que intensificou o sentimento de otimismo entre investidores institucionais e estrangeiros.

A alocação estratégica, voltada para operações de curto prazo, refletiu o desafio de navegar em um ambiente de alta volatilidade e seletividade de fluxo. Apesar do resultado modesto, o desempenho da carteira demonstra a resiliência do modelo de gestão, que privilegia ajustes táticos e controle de risco como pilares fundamentais.

Perspectivas para a Próxima Semana

Para os próximos dias, o foco permanece na agenda internacional, especialmente nas decisões de política monetária dos Estados Unidos e na trajetória da taxa Selic no Brasil. O comportamento dos juros futuros e o fluxo estrangeiro continuam sendo os principais vetores para o desempenho dos ativos de risco.

Em termos setoriais, seguimos com atenção redobrada nos segmentos de commodities e consumo interno, que podem oferecer oportunidades pontuais de retomada após as recentes correções. A expectativa é de estabilização gradual dos índices, com possibilidade de recomposição do apetite por risco conforme o cenário fiscal e externo ganhe maior previsibilidade.

Panorama Econômico — Brasil Mantém Crescimento, mas Enfrenta Desafios

PIB em Alta

A economia brasileira segue demonstrando vigor. O PIB atingiu o maior nível histórico, com crescimento de 0,4% no segundo trimestre, impulsionado principalmente pelo setor de serviços, que continua sendo o principal motor da atividade econômica.

Desafios Persistentes

Apesar do desempenho positivo, o país ainda enfrenta obstáculos relevantes:

O poder de compra das famílias segue pressionado pela inflação acumulada

O equilíbrio fiscal permanece como desafio central

As projeções de crescimento para 2025 foram ajustadas para 2,4%, refletindo um cenário de moderação no ritmo de expansão

Agropecuária e Pressão Fiscal

O setor agropecuário mostra sinais de recuperação gradual após retrações anteriores, enquanto o alto nível de endividamento público segue como fator de atenção, limitando o espaço para políticas de estímulo no curto prazo.

Resultados Detalhados da Carteira

Do portfólio composto por cinco ações cuidadosamente selecionadas através de rigorosos critérios técnicos e fundamentalistas, duas registraram avanços, evidenciando a diversificação estratégica de nossa carteira:

Ativos com resultado positivo:

BRBI11: +5,14%

LREN3: +5,86%

Ativos com resultado negativo:

PSSA3: -0,02%

AZZA3: -0,08%

PRNR3: -1,91%

Contexto Internacional

A relação entre Brasil e Estados Unidos atravessa um momento de tensão, marcado por tarifas americanas sobre produtos brasileiros e divergências ideológicas. O impasse político e o recrudescimento da disputa comercial ampliaram a busca global por ativos de proteção, pressionando moedas e bolsas de países emergentes, incluindo o Brasil.

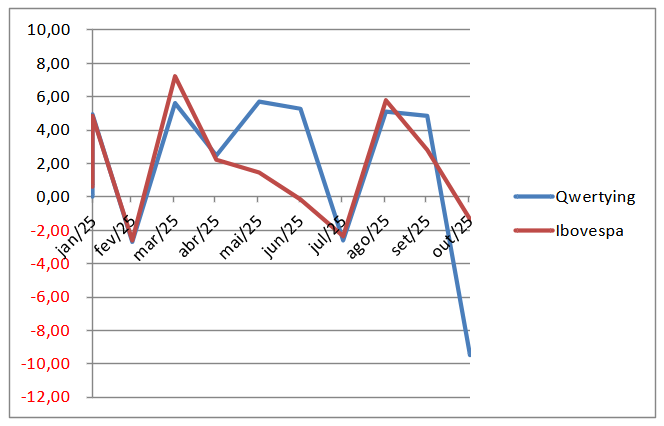

Performance Acumulada

No acumulado de 2025, nossas estratégias de swing trade proporcionaram um retorno de 19,11%, superando o Ibovespa, que acumula alta de 18,67% no mesmo período. Nosso retorno supera o índice de referência em 0,44 pontos percentuais.

Conclusão

Mesmo diante de um ambiente desafiador, reforçamos a robustez de nossa metodologia de análise e seleção de ativos. Nosso modelo, fundamentado em disciplina, gestão de risco e leitura de fluxo, permanece preparado para identificar oportunidades em meio à volatilidade, garantindo consistência e solidez de longo prazo na condução da estratégia.

Continuamos comprometidos em identificar as melhores oportunidades do mercado, combinando análise técnica rigorosa e visão fundamentalista para maximizar seus resultados.

Demonstração Gráfica janeiro/25 a outubro/25

Desempenho do Ibovespa e Global em 2025: Desafios e Oportunidades

Resumo do Mercado—Até a última semana

Crescem as preocupações com bancos regionais nos EUA

As dúvidas sobre a saúde financeira dos bancos regionais americanos voltaram a preocupar o mercado. Instituições de menor porte, como Zions Bancorp e Western Alliance, estão no centro das atenções, reacendendo temores sobre a solidez do setor bancário fora dos grandes nomes de Wall Street, como JPMorgan e Citi.

Esses bancos costumam ser mais vulneráveis a problemas de crédito, à exposição a setores de maior risco — como o mercado de imóveis comerciais e pequenas empresas — e à falta de liquidez. O clima negativo se intensificou após as ações da Jefferies Financial Group despencarem quase 11%, em meio a questionamentos sobre seu envolvimento no colapso da fabricante de autopeças First Brands Group. A falência da empresa deixou várias instituições de Wall Street tentando lidar com as consequências, e a Jefferies enfrentando duras perguntas de investidores.

Mercado reage com pessimismo

As notícias pressionaram o humor dos investidores. O pessimismo levou a uma onda de vendas no setor financeiro, com o índice KBW Nasdaq Regional Banking — que mede o desempenho de bancos regionais dos EUA — registrando uma queda acentuada de 6% em apenas um dia, sinal claro de pânico e fuga de capital.

O Zions Bancorp anunciou uma perda de US$ 50 milhões relacionada a dois empréstimos não pagos, que agora estão sendo disputados na Justiça. Já a Western Alliance informou ter processado um cliente por fraude, o que aumentou as preocupações sobre possíveis riscos ocultos nas carteiras de crédito dessas instituições.

Bolsas em queda e corrida por refúgios

O pessimismo se espalhou pelo mercado. O Nasdaq fechou em baixa de 0,5%, o S&P 500 recuou 0,6%, e o Dow Jones caiu 0,7%. Em contraste, os investidores buscaram ativos considerados mais seguros, e o preço da prata subiu mais de 3%, ampliando uma sequência recorde de valorização que levou analistas a revisar suas projeções para o metal.

Fed sinaliza corte de juros, mas com cautela

O governador do Federal Reserve, Christopher Waller, reforçou a expectativa de que o banco central americano corte os juros ainda este mês. Ele alertou, porém, que qualquer movimento adicional deverá ser feito com cuidado, diante do equilíbrio delicado entre uma economia que ainda mostra fôlego e um mercado de trabalho em desaceleração.

Os títulos do Tesouro americano de 10 anos caíram para o menor nível desde abril, refletindo a crescente preocupação com a economia e alimentando apostas de novas reduções nas taxas de juros nos próximos meses.

Queda nas companhias aéreas

O setor aéreo também teve um dia difícil. As ações da United Airlines recuaram 5,6%, após a empresa divulgar receita de US$ 15,2 bilhões, ligeiramente abaixo das projeções de analistas. A companhia espera melhora no fim do ano, com o avanço da demanda por viagens e o fortalecimento de seu programa de fidelidade.

Outras empresas do setor seguiram o mesmo caminho: as ações da American Airlines caíram 4,9%, acompanhando o mau humor generalizado dos investidores.

No cenário doméstico, pacote de bondades reacende o alerta fiscal em ano pré-eleitoral

No cenário doméstico, o foco voltou-se novamente ao risco fiscal. Reportagem do Estadão revelou que o governo prepara um “pacote de bondades” avaliado em cerca de R$ 100 bilhões para 2026, ano de disputa eleitoral. O plano inclui uma série de medidas orçamentárias e estímulos ao crédito, que vão desde benefícios tributários até subsídios diretos.

Entre as principais propostas estão:

Ampliação da isenção do Imposto de Renda para quem ganha até R$ 5 mil por mês;

Tarifa zero no transporte público urbano, ainda em estudo no Ministério da Fazenda;

Distribuição gratuita de gás de cozinha para famílias do Cadastro Único;

Isenção total na conta de luz para cerca de 17 milhões de famílias;

Expansão das bolsas estudantis do programa Pé-de-Meia para alunos do ensino médio.

A revelação reacendeu o debate sobre o comprometimento do arcabouço fiscal. “O anúncio reforça a percepção de que o Executivo pode caminhar para um cenário de gastos mais elevados à medida que se aproximam as eleições — o que eleva o prêmio de risco e coloca em xeque a credibilidade do ajuste fiscal”, avaliou Bruno Shahini, especialista em investimentos da Nomad.

A lógica é antiga: gastar mais hoje para colher votos amanhã. Trata-se do mesmo ciclo de populismo fiscal que o Brasil conhece há décadas — e que invariavelmente termina em inflação, juros altos e desconfiança. Em vez de atacar a raiz do problema — o tamanho e a ineficiência do Estado —, o governo opta por aumentar subsídios e isenções, drenando recursos públicos e pressionando as contas nacionais. Como diria um liberal clássico: não há almoço grátis.

Essas medidas soam bem no curto prazo, mas reduzem a produtividade e afastam o investimento privado, o verdadeiro motor do crescimento sustentável. No fim, o país volta a girar no mesmo carrossel de déficits e promessas, empurrando a fatura para o futuro.

O que isso significa para o mercado

O mercado financeiro reagiu com cautela e aumento nas expectativas de risco-país. O real perdeu força frente ao dólar, refletindo a percepção de que o ajuste fiscal pode ser postergado. Na curva de juros, houve alta nos contratos de longo prazo, sinalizando que investidores pedem prêmio maior para financiar o governo.

Na Bolsa, o clima é de observação: setores ligados ao consumo podem se beneficiar no curto prazo, mas ativos sensíveis à política fiscal, como bancos e estatais, tendem a sofrer com a instabilidade das expectativas.

Em síntese: quanto mais o Estado promete, menos o mercado acredita. O desafio, como sempre, é escolher entre o populismo de ocasião e o compromisso com a responsabilidade fiscal — o verdadeiro alicerce do crescimento duradouro.

Confira as orientações e saiba como investir com mais segurança.

Análise Detalhada: Cinco Ações com Potencial de Recuperação na B3

Neste artigo, destacamos cinco ações listadas na B3 (Bovespa) – integrantes do universo de quarenta empresas monitoradas pela equipe QWERTYING – que, apesar da longa tendência de desvalorização, despertam o interesse de investidores em busca de oportunidades em companhias com potencial de recuperação. A análise considera o desempenho desses papéis desde 2021, com foco na média mensal de desvalorização.

Arezzo & Grupo Soma (AZZA3)

AZZA3 acumula uma baixa de 66% em 51 meses, com média de desvalorização mensal de 1,3%. Trata-se de um player consolidado no varejo de moda nacional, com potencial de recuperação atrelado à retomada do consumo. Apesar dos desafios enfrentados recentemente, o papel se destaca como uma opção interessante para investidores com perfil de médio/longo prazo, justificando nossa recomendação de compra.

Cosan S.A. (CSAN3)

A Cosan é líder em segmentos estratégicos no Brasil, sendo o maior produtor mundial de etanol e cana-de-açúcar, referência na distribuição de combustíveis, gás natural e lubrificantes, além de operar a maior malha ferroviária da América Latina. Após recuar 70% em 58 meses (queda média de 1,2% ao mês), o ativo reúne fundamentos sólidos para quem busca exposição ao setor de infraestrutura e energia.

Lojas Renner (LREN3)

A Lojas Renner S.A. é uma varejista brasileira do mercado de moda e utilidades domésticas. Atua com três marcas, sendo uma delas a própria Renner, de moda em geral. Outra marca da companhia é a Camicado, voltada para casa e decoração. A terceira é a Yucon, especializada em moda jovem. Considerando a queda acumulada de 55% nos últimos 52 meses (média mensal de 1,1%) o ativo merece nossa recomendação de compra.

Grupo SBF (SBFG3)

O Grupo SBF – controlador da Centauro – opera com caixa líquido, diferencial importante diante do cenário de juros elevados e retração do consumo. Caso ocorra melhora nas condições macroeconômicas, a companhia está bem posicionada para acelerar o crescimento de receitas no varejo esportivo. SBFG3 registrou desvalorização de 54% nos últimos 58 meses, correspondendo a uma média mensal de queda de 1,0%.

Companhia Energética do Ceará (Coelce – COCE5)

Sob gestão da Enel, a Coelce é referência na distribuição de energia elétrica no Ceará, mantendo resiliência operacional mesmo diante das adversidades recentes. As ações apresentaram desvalorização de 51% em 58 meses (média de 0,9% ao mês), mas a empresa segue distribuindo dividendos de forma consistente — em 2024, pagou R$ 0,99 por ação, proporcionando Dividend Yield de 4,11%. Essa regularidade reforça a indicação de compra do ativo para investidores em busca de renda passiva e potencial de valorização.

Caso você já tenha exposição aos ativos listados a seguir, é aconselhável considerar a possibilidade de realizar parte dos lucros por meio de vendas parciais ou até mesmo revisar a composição do seu portfólio. A equipe da QWERTYING, com base em dados da B3, identificou cinco ações que apresentaram desempenhos destacados nos últimos quatro anos e meio:

Moura Dubeux (MDNE3)

A Moura Dubeux Engenharia S.A. é uma construtora e incorporadora com atuação consolidada na região Nordeste do Brasil, onde opera há mais de três décadas. Com sede em Recife (PE), a empresa mantém presença estratégica nos estados de Alagoas, Bahia, Rio Grande do Norte e Ceará. O papel MDNE3 acumula uma valorização de 210% ao longo dos últimos 52 meses, o que representa uma taxa média de retorno mensal de aproximadamente 4,0%, evidenciando forte desempenho no período analisado.

PetroRio (PRIO3)

A PetroRio, que realizou aquisições estratégicas dos campos de Pelegrino e Tubarão Martelo mesmo com o barril de petróleo abaixo dos US$ 70, destaca-se por um modelo de negócios eficiente e geração constante de caixa — fatores que garantem sua resiliência no setor de exploração de petróleo, inclusive em ambientes de preços baixos. Ao longo dos últimos 58 meses, PRIO3 acumulou uma valorização de 143%, com média mensal de 2,5%. Para quem já acompanhou essa jornada de valorização, o momento é favorável para considerar a realização de lucros.

Sanepar (SAPR11)

A Companhia de Saneamento do Paraná – Sanepar é responsável pela operação dos serviços de abastecimento de água e esgotamento sanitário em 345 municípios do estado do Paraná, além da cidade de Porto União (SC) e outras 297 localidades de menor porte. Com investimentos relevantes, como os R$ 1 bilhão alocados em 2018, a empresa mantém um perfil robusto de expansão e modernização operacional. As ações SAPR11 acumularam uma valorização de 130% ao longo de 52 meses, refletindo um retorno médio mensal de 2,5%. Dado o desempenho expressivo no período, uma estratégia de realização parcial de lucros ou rebalanceamento da carteira pode ser considerada oportuna.

Caixa Seguridade (CXSE3)

Fundada em 2015 como subsidiária da Caixa Econômica Federal, a Caixa Seguridade opera em diversos ramos do setor de seguros, incluindo Habitacional, Prestamista, Vida e Residência. O ativo acumula alta de 104% em 52 meses, com retorno médio mensal de 2,0%. Esse forte desempenho sugere que o papel já atingiu maturidade para eventuais liquidações, especialmente para investidores interessados em rebalancear a carteira ou acessar recursos.

BTG Pactual (BPAC11)

A manutenção de uma posição parcial em BPAC11 pode ser estratégica para investidores que acreditam na continuidade do crescimento da instituição e que possuam um portfólio devidamente diversificado. Alternativamente, a realização de lucros e a realocação de capital em novas oportunidades também se configuram como decisões racionais dentro de uma gestão ativa. O desempenho do BTG Pactual no período analisado demonstra robustez: valorização acumulada de 102% em 58 meses, o que equivale a uma taxa média mensal de 1,8%. Esses indicadores reforçam o histórico de crescimento consistente do ativo, embora não eliminem a necessidade de avaliação contínua frente a condições de mercado e alternativas de investimento.

Operações “Swing Trade” Semanais.

| REPETINDO DA SEMANA ANTERIOR – ESCOLHAS “QWERTYING” – 17/10/25 – recomendações e oportunidades para comprar na segunda-feira e vender na sexta-feira “swing trade”, alocação de 20% do valor total disponível em cada um dos ativos que seguem abaixo: | |||||

| ATIVOS | Data | Preço de Entrada | Preço Alvo | Potencial de valorização | |

| 1 | GMAT3 | 20/10/25 | 6,21 | 9,00 | 44,93% |

| 2 | PRNR3 | 20/10/25 | 14,91 | 22,10 | 48,22% |

| 3 | BPAC11 | 20/10/25 | 46,38 | 36,00 | -22,38% |

| 4 | SUZB3 | 20/10/25 | 47,63 | 92,00 | 93,16% |

| 5 | CXSE3 | 20/10/25 | 14,77 | 21,00 | 43,18% |

Conclusão

No contexto financeiro atual, marcado por elevada dinamicidade e constante transformação, a capacidade de adaptação contínua torna-se elemento essencial para a geração de valor e mitigação de riscos. O acompanhamento sistemático de novas tendências, instrumentos financeiros inovadores e estratégias de investimento possibilita que agentes de mercado naveguem de maneira mais eficiente em um ambiente sujeito a rápidas mudanças.

É relevante destacar que o desempenho histórico da carteira QWERTYING, desde janeiro de 2021, não constitui garantia de resultados futuros. O mercado acionário é influenciado por múltiplos vetores, como variáveis macroeconômicas, fatores geopolíticos e eventos extraordinários — incluindo pandemias e desastres naturais — que podem alterar significativamente a dinâmica dos preços.

A inserção no mercado de capitais exige uma postura informada, criteriosa e pautada pela disciplina. A consulta a profissionais especializados é altamente recomendada, uma vez que permite alinhar recomendações personalizadas à realidade financeira individual e aos objetivos de longo prazo do investidor.

No cenário atual, diversos ativos encontram-se com valuations atrativos, configurando oportunidades para investidores dispostos a alocar recursos de caráter não imediato, com horizonte de liquidez de um a dois anos. Ainda assim, torna-se imprescindível adotar uma gestão paciente e monitorar de forma recorrente a performance desses ativos, avaliando periodicamente a conveniência de mantê-los em carteira ou realizar sua alienação.

Cumpre reforçar que as informações aqui apresentadas possuem caráter meramente informativo e não devem ser interpretadas como recomendações definitivas de investimento. A atividade de investir no mercado financeiro envolve riscos inerentes, sendo fortemente aconselhável buscar assessoria profissional antes da tomada de decisões.

A volatilidade dos mercados, comparável à instabilidade das nuvens em movimento, reforça a necessidade de atualização constante. Nesse sentido, consultar fontes confiáveis e diversificadas é uma prática prudente, que auxilia na construção de uma visão crítica e balanceada.

A participação em mercados acionários — tanto na B3 quanto em bolsas internacionais — está associada a riscos relevantes, mas também ao potencial de retornos expressivos. Em um ambiente caracterizado por alta complexidade, a conjugação entre prudência e busca contínua por conhecimento constitui a base para decisões fundamentadas e bem-sucedidas.

Escolhas da Equipe “Carteira QWERTYING”

Empresas brasileiras enfrentam ambiente desafiador, mas algumas mostram sinais de resiliência

Em meio a um cenário macroeconômico pressionado por juros elevados, consumo retraído e incertezas fiscais, diversas empresas brasileiras vêm ajustando suas estratégias para manter a competitividade. A equipe da QWERTYING acompanha de perto o desempenho de 40 companhias listadas na B3 e destaca, a seguir, duas que merecem atenção: uma pelo bom posicionamento estratégico e outra pelos riscos e oportunidades de turnaround.

Cosan (CSAN3):

A Cosan teve um início de ano difícil. Em fevereiro de 2025, reportou prejuízo líquido de R$ 9,3 bilhões no trimestre, impactado por baixas contábeis de R$ 4,7 bilhões relacionadas ao investimento na Vale, além de uma provisão de R$ 2,9 bilhões para imposto de renda diferido. A alavancagem da companhia aumentou: a cobertura de juros caiu para 1,1x, abaixo do 1,2x observado no trimestre anterior — reflexo de menores fluxos de dividendos e aumento dos custos financeiros. Em março, as ações da Cosan eram negociadas a R$ 7,76, acumulando uma queda de 50,85% em 12 meses. Os múltiplos reforçam o momento delicado: P/L negativo de -1,54, P/VP de 0,37 e Dividend Yield de 5,81%. Apesar das dificuldades, analistas apontam que o preço descontado pode atrair investidores dispostos a apostar em uma recuperação de longo prazo. (Fonte: InfoMoney)

Arezzo & Grupo Soma (AZZA3):

O portfólio diversificado de marcas e a atuação em múltiplos segmentos de consumo — calçados, vestuário masculino e feminino, acessórios — permitem à AZZA3 atravessar o ambiente macroeconômico instável com potencial de valorização. Em termos de tendência, se espera uma recuperação de sobrevenda, mas nenhum fundo foi encontrado entrando no mercado durante a recuperação. O volume de capital não é suficiente para sustentar avanços contínuo no mercado. Há um certo grau de estagflação. A continuidade na entrega de bons resultados pode ser benéfica para seus investidores.

Equipe QWERTYING, 17 de outubro de 2025