Caro Leitor

O ano de 2024 está marcado por cenários econômicos desafiadores, tanto no âmbito externo quanto interno. As enchentes recentes no Estado do Rio Grande do Sul resultaram em uma tragédia humanitária que pressiona o setor elétrico e de serviços públicos devido ao aumento da demanda por energia elétrica e saneamento básico. Isso pode impulsionar o crescimento da economia mais rapidamente do que o habitual.

A equipe QWERTYING prevê que o setor de serviços públicos se tornará mais dinâmico, oferecendo resultados mais resilientes. O rearranjo fiscal emergente poderá provocar inflação, criando um ambiente tenso no Comitê de Políticas Monetárias (Copom), marcado por opiniões divergentes, mudanças na presidência da Petrobras e postergação dos cortes da taxa de juros. Esses eventos afetam os resultados das ações brasileiras, gerando oportunidades de compra de ativos nos setores ligados à geração e distribuição de energia, como Eneva (ENEV3), Copel (CPLE6), Taesa S.A. (TAEE11), Eletrobras (ELET6) e Equatorial (EQTL3).

O clima de conflito geopolítico e as tragédias humanitárias deixam o mercado nervoso, desfavorecendo ativos de risco e favorecendo investimentos em renda fixa e proteção, como ouro, dólar e fundos globais. Espera-se que os cortes nas taxas de juros, prometidos pelos bancos centrais, ocorram mais tarde, possivelmente no segundo semestre, a menos que a situação no Oriente Médio se agrave. A instabilidade nos preços do petróleo pode descontrolar os preços dos produtos, gerando inflação.

Os juros devem permanecer altos nos EUA por um período considerável, enquanto no Brasil o mercado se posiciona para menos cortes nas taxas. As ações brasileiras enfrentam quedas generalizadas, muitas vezes exageradas, devido às mudanças na meta fiscal para 2025.

Diante dessa incerteza, prevê-se uma interrupção no ciclo de afrouxamento monetário em 2024, tanto nacional quanto internacionalmente, tornando os ativos de risco menos atrativos. Na última semana, o Ibovespa caiu de 128.151 para 124.306 pontos, refletindo a desconfiança do investidor brasileiro, que optou por se afastar da Bolsa brasileira.

Com a taxa Selic mantida em 10,25%, espera-se que os investimentos em renda variável percam atratividade em comparação aos retornos da renda fixa. Diante dessa perspectiva, os investidores locais tendem a buscar alternativas mais seguras, especialmente no mercado de renda fixa e fundos imobiliários.

A equipe QWERTYING realiza pesquisas detalhadas para identificar e compartilhar oportunidades em ativos de risco com investidores, visando oferecer retornos positivos tanto a longo prazo (entre dois e cinco anos) quanto a curto prazo (até dois anos). Em um mercado em constante evolução, investidores institucionais bem informados podem aproveitar esses momentos para obter lucros. Investidores individuais, muitas vezes sobrecarregados pela falta de tempo para acompanhar os ciclos do mercado, correm o risco de perder oportunidades de investimento em ativos mais seguros e rentáveis. Portanto, as orientações de nossa equipe visam auxiliar os leitores nas decisões de investimento.

Nos EUA, o mercado financeiro apresentou algumas movimentações notáveis na última semana. O S&P 500 subiu 0,7% na sexta-feira, revertendo uma leve queda no início da semana e encerrando os cinco dias praticamente estável. O Dow Jones Industrial Average teve um avanço lento, adicionando apenas 4 pontos na sexta-feira, insuficiente para retornar ao nível de 40.000 alcançado na semana anterior. As ações de tecnologia, impulsionadas pela Nvidia, que subiu 15% após divulgar um forte relatório trimestral, mostraram um desempenho superior. O Nasdaq Composite subiu 1,1% na sexta-feira, acumulando um ganho de 1,4% na semana. Os investidores estarão atentos à atualização sobre a medida de inflação preferida do Federal Reserve, o índice de despesas de consumo pessoal (PCE), para insights sobre a política monetária e a saúde econômica dos EUA.

Com a flexibilização monetária e o ciclo de queda de juros tanto no Brasil quanto no exterior, os investimentos em renda fixa perdem atratividade em comparação com as oportunidades na renda variável, como ações. No Brasil, a deterioração do sentimento dos investidores estrangeiros e locais em relação aos ativos brasileiros é evidente, com uma saída acumulada de R$ 32 bilhões da Bolsa brasileira em 2024, representando mais da metade do fluxo de entrada de 2023, de R$ 45 bilhões.

A estabilização da dívida é vital para a sustentabilidade fiscal. A crescente parcela das despesas públicas destinada ao pagamento de juros reduz os recursos disponíveis para bens e serviços públicos. Além disso, a percepção de aumento no risco de inadimplência pode desvalorizar a moeda, intensificar a inflação e aumentar as taxas de juros.

Há um consenso de pessimismo entre os economistas em relação ao cumprimento das metas fiscais. Técnicos do Banco Central do Brasil (BCB) projetam um déficit primário de 0,7% do PIB em 2024 e de 0,6% em 2025, indicando que o governo provavelmente não alcançará os superávits previstos, o que pode levar a uma revisão das metas fiscais.

O governo tem demonstrado uma preferência por aumentar as receitas em vez de cortar gastos. A reforma tributária em debate visa simplificar o sistema fiscal, abrangendo impostos federais, estaduais e municipais. As discussões entre lobistas e o Congresso procuram mitigar possíveis perdas de arrecadação para as entidades federadas provocadas pela reforma tributária.

O presidente Lula da Silva adotou uma estratégia controversa ao intervir na administração da Petrobras, reduzindo os pagamentos de dividendos esperados para gerar receitas consideráveis. Apesar dos desafios fiscais e das incertezas no ambiente externo, a economia brasileira tem mostrado sinais de crescimento robusto. O Banco Central vem cedendo às pressões para flexibilizar as regras monetárias, aliviando a carga de dívida sobre consumidores e empresas. O mercado de trabalho, embora ainda tímido, tem impulsionado os salários, ajustando-os pelo índice de inflação e fortalecendo a capacidade de consumo das famílias.

Os EUA registraram um crescimento econômico mais robusto do que outros países, impulsionado pela inovação contínua e pelo aumento da produtividade, com preços de exportações crescendo mais do que os das importações. No entanto, há uma crescente preocupação com os empréstimos governamentais, conforme observado por Greg Ip do WSJ. O déficit dos EUA continua a se agravar, afetando a inflação e as taxas de juros, e exercendo pressão ascendente sobre o dólar e os déficits comerciais. Esses fatores, prejudiciais para a economia internacional no passado, estão criando fricções semelhantes atualmente.

Os títulos do Tesouro dos EUA refletem esse cenário. A nota de referência do Tesouro de 10 anos fechou em 4,41% na semana passada, refletindo um aumento nos rendimentos dos títulos. Em meio ao cenário de conflitos geopolíticos, os consumidores podem esperar um prolongamento antes de o FED iniciar o ciclo de cortes nas taxas de juros.

Na semana passada, os dados de produção da China foram robustos, impulsionando os mercados de Xangai e Hong Kong, mesmo diante das quedas observadas em outras regiões. Essa recuperação nos mercados chineses trouxe alívio aos investidores, oferecendo uma pausa para reavaliação das perspectivas de curto prazo. Os investidores estão aproveitando este momento para realizar lucros após os ganhos recentes, em um cenário onde a desaceleração da inflação nos Estados Unidos reacendeu as expectativas de cortes nas taxas de juros ainda este ano. Os membros do Federal Reserve (Fed) permanecem cautelosos.

No cenário econômico brasileiro, o Copom decidiu reduzir a taxa Selic em 0,25%, levando-a para 10,25%. O placar da decisão gerou preocupação: os 5 diretores favoráveis ao corte de 0,25% foram indicados pelo governo anterior, enquanto os 4 favoráveis ao corte de 0,50% foram indicados pelo governo atual. No dia seguinte ao Copom, os DIs futuros subiram e o Ibovespa caiu 3%, demonstrando o desconforto do mercado com a interferência em um órgão eminentemente técnico e importante para manter a confiança nas decisões do Banco Central do Brasil.

As seleções semanais de operações “short” da QWERTYING em 2024 apresentaram resultados inferiores ao índice de referência Ibovespa. Na semana de 17/05 a 24/05, o Ibovespa registrou uma queda de -3,00%. Das cinco ações sugeridas pela equipe, duas subiram (SANB11 0,76%, BRBI11 0,55%), enquanto três tiveram queda (LREN3 -9,30%, STOC31 -0,54%, PETR4 -0,27%), resultando em um saldo líquido negativo de -0,94%, comparado ao desempenho do Ibovespa.

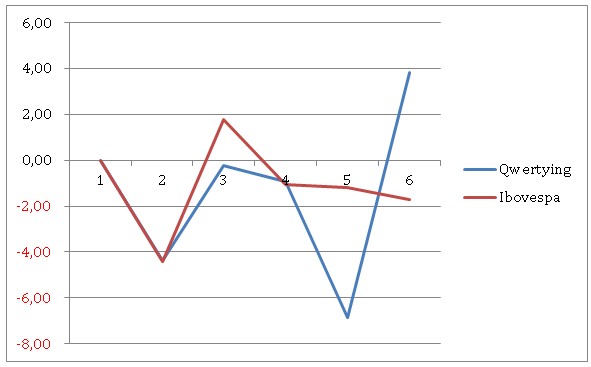

Arte Gráfica – jan24 a maio24

O desempenho do Ibovespa em 2024 ficou aquém das expectativas dos investidores mais otimistas, registrando uma queda de 7,37% ao longo do ano. Esse resultado é atribuído a questões locais, como os desafios fiscais no Brasil, e à falta de entusiasmo em relação ao início do ciclo de corte de juros, tanto no Brasil quanto nos Estados Unidos. A equipe da QWERTYING está comprometida em identificar tendências de preço dos ativos de risco, embora isso tenha se mostrado desafiador, especialmente diante dos conflitos geopolíticos e, mais recentemente, da tragédia humanitária causada pela enchente no Estado do Rio Grande do Sul. Esses eventos impactam significativamente os ativos de risco, potencialmente resultando na retirada de capital estrangeiro em busca de proteção.

Estamos monitorando de perto os impactos da redução nos rendimentos dos Treasuries, que até agora têm sido desfavoráveis, enquanto a curva de juros continua a se inclinar para cima em toda a sua estrutura a termo. Este artigo é particularmente relevante para investidores interessados em oportunidades na Bovespa. Através da análise semanal das “Dicas da QWERTYING”, oferecemos uma visão abrangente das ações com desempenho positivo e negativo desde janeiro de 2020, em uma carteira composta por quarenta empresas listadas, fornecendo uma base sólida para suas decisões de investimento.

Ao longo do tempo, mantivemos uma perspectiva otimista em relação aos ativos brasileiros, assumindo riscos mais substanciais. Atualmente, com o índice Ibovespa fixado em 124 mil pontos, os investidores que seguiram nossas orientações estão tiveram ganhos significativos no ciclo de 2023, especialmente em operações “short” com duração de cinco dias. No entanto, em 2024, ainda não alcançamos resultados positivos no acumulado. A seguir, apresentamos uma análise detalhada de cinco ações (dentre as 40 que acompanhamos) atualmente subvalorizadas na Bovespa. Esses ativos demonstram um potencial considerável para se tornarem excelentes adições à sua carteira de investimentos, destacando-se pela capacidade de gerar lucros em um horizonte de até dois anos.

Análise Detalhada de Cinco Ações com Bom Potencial de Compra na Bovespa

Neste artigo, realizaremos uma análise aprofundada de cinco ações atualmente listadas na Bovespa, destacando a tendência de desvalorização que pode atrair investidores em busca de oportunidades em empresas com potencial de recuperação. Avaliaremos o desempenho de cada empresa em diferentes períodos, calculando a média mensal de perda de valor nominal investido.

1. Stone (STOC3)

A Stone, uma fintech brasileira, tem passado por uma reforma na gestão e está expandindo sua plataforma de banking. Nos últimos três meses, a ação sofreu uma desvalorização de 13%, resultando em uma média mensal de 4,4%. Apesar da penalização recente, a ação está subvalorizada, oferecendo uma oportunidade de compra com a esperada queda dos juros, que pode favorecer a recuperação da empresa.

2. Centauro Grupo SBF (SBFG3)

O Grupo SBF, dono da Centauro, enfrentou uma desvalorização de 47% ao longo de vinte e oito meses, com uma média mensal de queda de 1,7%. Como líder no setor esportivo no Brasil, a Centauro possui potencial de recuperação à medida que supera desafios, especialmente no ajuste de estoques acumulados. Apesar do cenário desafiador, a atratividade do grupo pode proporcionar bons retornos, justificando a recomendação de compra.

3. Lojas Renner (LREN3)

A Lojas Renner registrou uma desvalorização de 70% ao longo de quarenta e quatro meses, com uma média de queda mensal de 1,6%. A recomendação de compra baseia-se na perspectiva de melhoria gradual na rentabilidade e no potencial de crescimento, especialmente com a possível redução das taxas de juros, beneficiando seu negócio de financiamento ao consumidor.

4. Bradesco (BBDC4)

O Bradesco, o segundo maior banco privado do Brasil, apresentou uma desvalorização de 16% nos últimos doze meses, com uma média mensal de queda de 1,4%. Dado o contexto atual, a recomendação é de compra, pois o banco tem potencial para recuperação.

5. Assaí (ASAI3)

A Sendas Distribuidora, operando como ASSAÍ, registrou uma desvalorização de 20% nos últimos quinze meses, resultando em uma média mensal de queda de 1,3%. As ações desse grupo têm sido caracterizadas por alta volatilidade, em parte devido à sua alavancagem mais elevada e dúvidas quanto ao desempenho das lojas convertidas do Extra. Diante da possibilidade de queda nas taxas de juros domésticas e um processo iminente de desalavancagem, o grupo empresarial é negociado a 13 vezes seus lucros neste ano, a sugestão de COMPRA se destaca como boa oportunidade.

Observação

Na semana retrasada, destacamos Méliuz (CASH3) como uma de nossas escolhas, e a ação valorizou-se 20,49% em apenas cinco dias. Isso demonstra o potencial de retorno das ações selecionadas com base em análises criteriosas.

Cinco ações que merecem consideração para venda, dada a expressiva valorização na Bovespa

Se você mantém posições nos ativos mencionados a seguir, é aconselhável ponderar a possibilidade de realizar lucros por meio de vendas ou recompor a carteira. Apresentamos cinco ações que vivenciaram notáveis aumentos de valor nos últimos dois anos e meio, criteriosamente selecionadas pela equipe da QWERTYING através da BOVESPA.

1. Direcional Engenharia (DIRR3)

A Direcional Engenharia (DIRR3) registrou uma valorização de 60% em quinze meses, correspondendo a um aumento médio de 4,0% por mês. Esta impressionante performance faz da empresa a líder em retorno de valor investido entre as quarenta ações que nossa equipe acompanha.

2. Petrobras (PETR4)

A Petrobras (PETR4) testemunhou um aumento significativo de 44% em doze meses, com uma média mensal de 3,7%. Considerando esse crescimento substancial, é prudente avaliar a venda para realizar os lucros acumulados. Adicionalmente, a empresa está sob pressão do governo federal, seu maior acionista, para não distribuir lucros, o que pode impactar negativamente os acionistas minoritários.

3. Tegma (TGMA3)

Ao longo de quatorze meses, a Tegma (TGMA3) experimentou um crescimento expressivo de 34%, com um aumento médio mensal de 2,4%. Diante dessa rápida valorização, alguns investidores podem considerar a realização de lucros e a busca por novas oportunidades de investimento.

4. BTG Pactual (BPAC11)

O BTG Pactual Banco (BPAC11) valorizou-se em 52% em trinta e um meses, apresentando um aumento médio de 1,7% por mês. Dada a magnitude dessa valorização, pode ser oportuno considerar estratégias de venda para capitalizar os lucros acumulados ao longo desse período.

5. Copel (CPLE6)

A Copel (Companhia Paranaense de Energia) teve um crescimento de 16% em treze meses, com um aumento médio de 1,2% por mês. Este aumento, embora mais modesto em comparação com os demais, ainda pode justificar a realização de lucros dependendo da estratégia de cada investidor.

Operações Short’s Semanais.

| DICAS “QWERTYING” – 24/05/2024 – recomendações e oportunidades para comprar na segunda-feira e vender na sexta-feira “curto prazo”, alocação de 20% do valor total disponível em cada um dos ativos que seguem abaixo: | |||||

| ATIVOS | Data | Preço de Entrada | Preço Justo | Potencial de valorização | |

| 1 | CASH3 | 27/05/24 | 5,34 | 11,20 | 109,74% |

| 2 | RRRP3 | 27/05/24 | 27,32 | 44,50 | 62,88% |

| 3 | LREN3 | 27/05/24 | 13,36 | 18,00 | 34,73% |

| 4 | CEAB3 | 27/05/24 | 9,49 | 12,00 | 26,45% |

| 5 | BPAC11 | 27/05/24 | 32,00 | 40,00 | 25,00% |

Conclusão:

Em um ambiente financeiro dinâmico como o mercado atual, a adaptação constante é essencial para o sucesso. Manter-se atualizado sobre novas tendências, instrumentos financeiros e estratégias é crucial para navegar com êxito nesse cenário em evolução contínua.

É importante ressaltar que o desempenho passado das ações na carteira QWERTYING desde janeiro de 2020 não garante resultados futuros. O mercado de ações é influenciado por uma variedade de fatores, incluindo eventos macroeconômicos, geopolíticos e situações imprevisíveis, como pandemias e desastres naturais.

Ao ingressar no mercado de ações, é fundamental adotar uma abordagem informada, prudente e paciente. Recomenda-se buscar orientação de um especialista em investimentos para conselhos personalizados, levando em consideração a situação financeira e os objetivos de investimento individuais sempre que possível.

Muitos ativos atualmente apresentam preços atrativos, oferecendo oportunidades para investidores dispostos a assumir riscos com fundos não necessários nos próximos um ou dois anos. No entanto, é crucial manter uma abordagem paciente e monitorar cuidadosamente o desempenho desses ativos, avaliando posteriormente se mantê-los na carteira de investimentos é a decisão mais adequada ou se a venda é mais vantajosa.

É fundamental compreender que as informações fornecidas são apenas isso – informações. Elas devem ser interpretadas como tal. O investimento no mercado financeiro envolve riscos inerentes, e buscar aconselhamento profissional antes de tomar qualquer decisão é altamente recomendado.

Lembre-se de que as informações financeiras são tão voláteis quanto as nuvens no céu, podendo mudar rapidamente. Portanto, manter-se atualizado com notícias e atualizações é crucial. É prudente buscar informações em fontes confiáveis e considerar uma variedade de opiniões.

Investir em ações na Bovespa ou no mercado global apresenta riscos substanciais, mas também oferece a oportunidade de obter ganhos expressivos. Em um ambiente financeiro dinâmico, a cautela aliada à busca constante por conhecimento é fundamental para tomar decisões informadas e bem-sucedidas.

Escolhas da Equipe “Carteira QWERTYING”:

Lojas Renner (LREN3):

Apesar dos desafios enfrentados pela Renner, como a concorrência digital e a expansão fora dos shoppings, a empresa parece estar bem posicionada para se manter competitiva no mercado varejista de vestuário brasileiro. A escolha de compra está fundamentada na perspectiva de melhoria gradual na rentabilidade e no potencial de crescimento, especialmente com o cenário de cortes nas taxas de juros beneficiando seu negócio de financiamento ao consumidor.

Desejamos a você ótimos negócios e sucesso em suas decisões de investimento!

EQUIPE QWERTYING, 24 de maio de 2024.